|

|

|

| (1 промежуточная версия не показана) | | Строка 7: |

Строка 7: |

| | <br> | | <br> |

| | | | |

| - | ''' § 8. <br><br> ФИНАНСЫ В ЭКОНОМИКЕ '''<br><br>Можно ли отказаться от использования денег в экономике? Имеют ли деньги цену ? Кому выгоден кредит ? Почему государство вынуждено исполнять роль «общего кассира» ? | + | ''' § 8. ФИНАНСЫ В ЭКОНОМИКЕ '''<br><br>Можно ли отказаться от использования денег в экономике? Имеют ли деньги цену ? Кому выгоден кредит ? Почему государство вынуждено исполнять роль «общего кассира» ? На эти финансовые вопросы ответим мы, руководствуясь финансовым помощником [http://bigenergy.com.ua/ bigenergy.com.ua] |

| | | | |

| - | Из предыдущего параграфа вы узнали о различных методах государственного регулирования рыночной экономики: административных, правовых, денежно-кредитных и бюджетно-налоговых. Цель их использования государством — помочь экономике развиваться стабильно, без глубоких кризисов, слишком крутых взлетов и спадов . В структуре рыночных отношений и механизме их государственного регулирования огромную роль играют финансы. | + | Из предыдущего параграфа вы узнали о различных методах государственного регулирования рыночной экономики: административных, правовых, денежно-кредитных и бюджетно-налоговых. Цель их использования государством — помочь экономике развиваться стабильно, без глубоких кризисов, слишком крутых взлетов и спадов . В структуре [[Типы_рыночных_структур|рыночных]] отношений и механизме их государственного регулирования огромную роль играют финансы. |

| | | | |

| | Финансы (в широком смысле) — совокупность экономических отношений в процессе использования денежных средств. | | Финансы (в широком смысле) — совокупность экономических отношений в процессе использования денежных средств. |

| Строка 15: |

Строка 15: |

| | Например, при получении кредита в банке, осуществлении оплаты труда работника, перечислении платежей в бюджет, выплате страховых взносов возникают финансовые отношения с соответствующими организациями. | | Например, при получении кредита в банке, осуществлении оплаты труда работника, перечислении платежей в бюджет, выплате страховых взносов возникают финансовые отношения с соответствующими организациями. |

| | | | |

| - | Финансы в экономике выступают экономическим инструментом распределения и перераспределения совокупного общественного продукта и национального дохода. Например, доход, получаемый в отраслях материального производства, частично остается на предприятиях (часть прибыли) и у их работников (заработная плата), частично поступает в бюджет (различные налоги). У государства сосредотачиваются денежные ресурсы, которые потом перераспределяются в непроизводственные отрасли хозяйства, на потребности управления и др. | + | Финансы в экономике выступают экономическим инструментом распределения и перераспределения совокупного общественного продукта и национального дохода. Например, доход, получаемый в отраслях материального производства, частично остается на предприятиях (часть прибыли) и у их работников (заработная плата), частично поступает в бюджет (различные [[Налоги|налоги]]). У государства сосредотачиваются денежные ресурсы, которые потом перераспределяются в непроизводственные отрасли хозяйства, на потребности управления и др. |

| | | | |

| | Домашние хозяйства в целом получают больше, чем расходуют, и, как правило, являются владельцами сбережений. Фирмы и правительственные органы в среднем тратят больше, чем получают, и нуждаются в денежных средствах для расширения своей деятельности. Так, например, за счет прибыли предприятия — внутреннего источника финансовых ресурсов — покрывается обычно около 70% потребности в денежных средствах. Остальные деньги фирмы вынуждены искать. | | Домашние хозяйства в целом получают больше, чем расходуют, и, как правило, являются владельцами сбережений. Фирмы и правительственные органы в среднем тратят больше, чем получают, и нуждаются в денежных средствах для расширения своей деятельности. Так, например, за счет прибыли предприятия — внутреннего источника финансовых ресурсов — покрывается обычно около 70% потребности в денежных средствах. Остальные деньги фирмы вынуждены искать. |

| | | | |

| - | Итак, одни хозяйствующие субъекты имеют избыток денежных средств, другие — их недостаток. Где и каким образом удается удовлетворить финансовые интересы этих основных участников экономики? <br><br>''' БАНКОВСКАЯ СИСТЕМА '''<br><br>Помощь домашним хозяйствам, фирмам, правительственным органам в получении необходимых денежных средств или выгодном использовании избыточных денег оказывают банки и другие финансовые институты. Они выступают посредниками между владельцами сбережений и заемщиками. | + | Итак, одни хозяйствующие субъекты имеют избыток денежных средств, другие — их недостаток. Где и каким образом удается удовлетворить финансовые интересы этих основных участников экономики? <br><br>''' БАНКОВСКАЯ СИСТЕМА '''<br><br>Помощь домашним хозяйствам, фирмам, правительственным органам в получении необходимых денежных средств или выгодном использовании избыточных [[Виды_денег_и_их_свойства|денег]] оказывают банки и другие финансовые институты. Они выступают посредниками между владельцами сбережений и заемщиками. |

| | | | |

| | '''''Банковская система''''' — совокупность действующих в стране банков и других кредитных учреждений и организаций. | | '''''Банковская система''''' — совокупность действующих в стране банков и других кредитных учреждений и организаций. |

| Строка 25: |

Строка 25: |

| | Банк является финансовым учреждением, которое занимается привлечением свободных денег и последующим их предоставлением в кредит, осуществлением денежных расчетов между гражданами и организациями. Банк платит нам за принятый от нас вклад дополнительную сумму денег, либо мы платим банку за взятый кредит. Эти дополнительные суммы представляют собой процентные ставки, т. е. плату за использование денег. Она устанавливается в процентах к сумме вклада или кредита в расчете на время использования денежных средств. Например, вы берете у банка 10 тыс. р. на год под 25% годовых. Возвращать вам придется 12,5 тыс. р. , т. е. плата за пользование кредитом составит 2,5 тыс. р. Главный принцип деятельности банка — хранить деньги вкладчиков и отдавать большую их часть взаймы другим лицам, получая за это доход. | | Банк является финансовым учреждением, которое занимается привлечением свободных денег и последующим их предоставлением в кредит, осуществлением денежных расчетов между гражданами и организациями. Банк платит нам за принятый от нас вклад дополнительную сумму денег, либо мы платим банку за взятый кредит. Эти дополнительные суммы представляют собой процентные ставки, т. е. плату за использование денег. Она устанавливается в процентах к сумме вклада или кредита в расчете на время использования денежных средств. Например, вы берете у банка 10 тыс. р. на год под 25% годовых. Возвращать вам придется 12,5 тыс. р. , т. е. плата за пользование кредитом составит 2,5 тыс. р. Главный принцип деятельности банка — хранить деньги вкладчиков и отдавать большую их часть взаймы другим лицам, получая за это доход. |

| | | | |

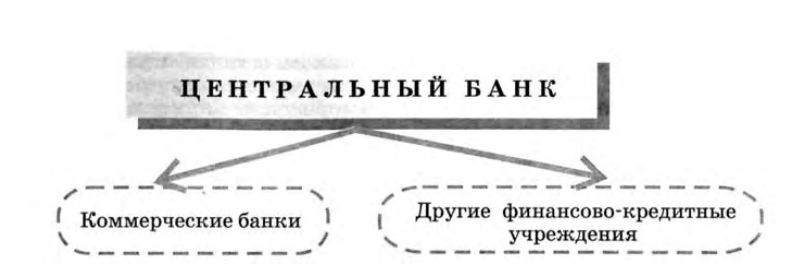

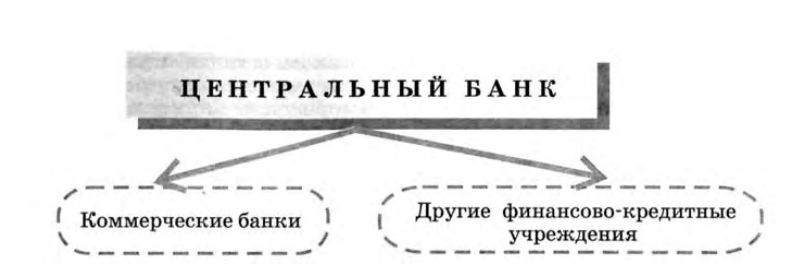

| - | Современная банковская система во всех странах имеет двухуровневую организацию. Верхний уровень — это центральный банк, нижний уровень — коммерческие банки и другие финансово-кредитные организации (инвестиционные и финансовые компании, страховые компании и пенсионные фонды и др.). Схему банковской системы можно представить в следующем виде: <br><br>[[Image:19-09-4.jpg]]<br><br>Какова роль и главное отличие центрального банка от остальных банков? | + | Современная банковская система во всех странах имеет двухуровневую организацию. Верхний уровень — это центральный банк, нижний уровень — коммерческие банки и другие финансово-кредитные организации (инвестиционные и финансовые компании, страховые компании и пенсионные фонды и др.). Схему банковской системы можно представить в следующем виде: <br><br>[[Image:19-09-4.jpg]]<br><br>Какова роль и главное отличие центрального банка от остальных [[ДЕНЬГИ_И_БАНКОВСКАЯ_СИСТЕМА|банков]]? |

| | | | |

| | В одних странах центральный банк подчинен правительству, в других — независим, но везде имеет большое значение для функционирования рыночной экономики. В России Центральный банк считается экономически независимым учреждением и даже имеет право предлагать на рассмотрение парламента новые законы. | | В одних странах центральный банк подчинен правительству, в других — независим, но везде имеет большое значение для функционирования рыночной экономики. В России Центральный банк считается экономически независимым учреждением и даже имеет право предлагать на рассмотрение парламента новые законы. |

| Строка 33: |

Строка 33: |

| | Основные функции центрального банка: осуществление денежно-кредитной политики государства, кредитование коммерческих банков, обеспечение стабильной деятельности банковской и финансовой систем, поддержание устойчивости национальной денежной единицы, хранение запасов денежных средств и золота. | | Основные функции центрального банка: осуществление денежно-кредитной политики государства, кредитование коммерческих банков, обеспечение стабильной деятельности банковской и финансовой систем, поддержание устойчивости национальной денежной единицы, хранение запасов денежных средств и золота. |

| | | | |

| - | Другой уровень банковской системы —'''''коммерческие банки'''''. Их часто называют «рабочими лошадками» финансовой системы. В рыночной экономике коммерческий банк является деловым предприятием, организующим свой бизнес. Он непосредственно обслуживает предприятия, организации и население, продавая клиентам услуги (принимает вклады и выдает кредиты) с целью получения прибыли. Коммерческие банки берут у заемщиков за пользование деньгами большую плату (ставка процента выше), чем платят вкладчикам (ставка процента ниже). Разница между этими процентами и есть банковская прибыль. Вместе с тем коммерческие банки играют важную роль финансовых посредников в области перераспределения временно свободных денежных средств основных участников хозяйственной деятельности, осуществления платежей между ними. | + | Другой уровень банковской системы —'''''коммерческие банки'''''. Их часто называют «рабочими лошадками» финансовой системы. В рыночной экономике коммерческий банк является деловым предприятием, организующим свой бизнес. Он непосредственно обслуживает предприятия, организации и население, продавая клиентам услуги (принимает вклады и выдает кредиты) с целью получения прибыли. Коммерческие банки берут у заемщиков за пользование деньгами большую плату (ставка процента выше), чем платят вкладчикам (ставка процента ниже). Разница между этими процентами и есть банковская [[Прибыль|прибыль]]. Вместе с тем коммерческие банки играют важную роль финансовых посредников в области перераспределения временно свободных денежных средств основных участников хозяйственной деятельности, осуществления платежей между ними. |

| | | | |

| | Первые банки в России появились еще в середине XVIII в. — Московский дворянский банк, Петербургский купеческий банк, в 1860 г. был создан Государственный банк. Их целью было содействие торговле и регулирование денежного обращения в стране. Во второй половине XIX в. возникли коммерческие банки. Начиная с этого времени банки занимали преобладающее положение на финансовом рынке. Чем было обусловлено такое положение? Банки имели большую известность и устойчивость репутации в деловых кругах. Риск вложений средств в банковские операции считался более низким по сравнению с вложениями в другие кредитные организации и даже крупные предприятия (например, вложения в акции единственного предприятия). Банки, как правило, обслуживали множество клиентов из разных отраслей и предоставляли широкий круг услуг. | | Первые банки в России появились еще в середине XVIII в. — Московский дворянский банк, Петербургский купеческий банк, в 1860 г. был создан Государственный банк. Их целью было содействие торговле и регулирование денежного обращения в стране. Во второй половине XIX в. возникли коммерческие банки. Начиная с этого времени банки занимали преобладающее положение на финансовом рынке. Чем было обусловлено такое положение? Банки имели большую известность и устойчивость репутации в деловых кругах. Риск вложений средств в банковские операции считался более низким по сравнению с вложениями в другие кредитные организации и даже крупные предприятия (например, вложения в акции единственного предприятия). Банки, как правило, обслуживали множество клиентов из разных отраслей и предоставляли широкий круг услуг. |

| | | | |

| - | В современной России коммерческие банки получили развитие с 1988 г. и, положив начало ликвидации государственной монополии на банковскую деятельность, сыграли важную роль в рыночных реформах. Их разнообразие позволяет судить о значении и месте в сфере финансов: отраслевые банки (обслуживают определенные отрасли экономики, например Газпромбанк); межотраслевые (обслуживают все отрасли экономики, например Русский национальный банк), региональные банки (обслуживают определенные регионы страны, например Мосбизнесбанк), Сберегательный банк (имеет филиалы во <br>всех регионах страны и специализируется на приеме и хранении вкладов населения) и др. | + | В современной России коммерческие банки получили развитие с 1988 г. и, положив начало ликвидации государственной монополии на банковскую деятельность, сыграли важную роль в рыночных реформах. Их разнообразие позволяет судить о значении и месте в сфере финансов: отраслевые банки (обслуживают определенные отрасли экономики, например Газпромбанк); межотраслевые (обслуживают все отрасли экономики, например Русский национальный банк), региональные банки (обслуживают определенные регионы страны, например Мосбизнесбанк), Сберегательный банк (имеет филиалы во всех регионах страны и специализируется на приеме и хранении вкладов [[Качество_населения|населения]]) и др. |

| | | | |

| - | Традиционными операциями коммерческого банка являются'''''пассивные и активные операции.''''' | + | Традиционными операциями коммерческого банка являются'''''пассивные и активные операции.''''' |

| | | | |

| | '''''Пассивные операции банка'''''— это операции по мобилизации денежных ресурсов: прием вкладов (депозитов); получение кредитов от других банков и центрального банка; выпуск собственных ценных бумаг. Эти полученные заемные средства — основа деятельности коммерческого банка. | | '''''Пассивные операции банка'''''— это операции по мобилизации денежных ресурсов: прием вкладов (депозитов); получение кредитов от других банков и центрального банка; выпуск собственных ценных бумаг. Эти полученные заемные средства — основа деятельности коммерческого банка. |

| Строка 53: |

Строка 53: |

| | '''''Государственные пенсионные фонды''''', собирающие, например в США, ежегодно сотни миллиардов долларов, вкладывают их в облигации министерства финансов (вспомните, что вы знаете об этой разновидности государственных ценных бумаг). | | '''''Государственные пенсионные фонды''''', собирающие, например в США, ежегодно сотни миллиардов долларов, вкладывают их в облигации министерства финансов (вспомните, что вы знаете об этой разновидности государственных ценных бумаг). |

| | | | |

| - | '''''Пенсионный фонд Российской Федерации''''' — самостоятельное финансово-кредитное учреждение, осуществляющее государственное управление финансами пенсионного обеспечения. | + | '''''Пенсионный фонд Российской Федерации''''' — самостоятельное финансово-кредитное учреждение, осуществляющее государственное управление финансами [[Презентация_к_теме:_Пенсии._Пенсионные_фонды|пенсионного]] обеспечения. |

| | | | |

| | '''''Инвестиционные компании''''' — финансово-кредитный институт, собирающий денежные средства частных инвесторов через продажу им собственных ценных бумаг. Инвестиционная компания выступает посредником между заемщиками и частным инвестором, выражая интересы последнего. Привлеченные средства компания размещает в своей стране или за рубежом путем покупки акций и облигаций предприятий. Важно, что разнообразный набор ценных бумаг позволяет этим компаниям уменьшить риск потери капитала и обеспечить стабильность и большую надежность доходов вкладчиков, поскольку кризис <br>или финансовые неурядицы затрагивают различные отрасли по-разному. | | '''''Инвестиционные компании''''' — финансово-кредитный институт, собирающий денежные средства частных инвесторов через продажу им собственных ценных бумаг. Инвестиционная компания выступает посредником между заемщиками и частным инвестором, выражая интересы последнего. Привлеченные средства компания размещает в своей стране или за рубежом путем покупки акций и облигаций предприятий. Важно, что разнообразный набор ценных бумаг позволяет этим компаниям уменьшить риск потери капитала и обеспечить стабильность и большую надежность доходов вкладчиков, поскольку кризис <br>или финансовые неурядицы затрагивают различные отрасли по-разному. |

| Строка 63: |

Строка 63: |

| | '''''Финансовые компании''''' специализируются на предоставлении потребительского кредита и мелких ссуд индивидуальным заемщикам. Например, вы можете приобрести товары длительного пользования (холодильник, стиральная машина, мебель), оформив через магазин их покупку в кредит. | | '''''Финансовые компании''''' специализируются на предоставлении потребительского кредита и мелких ссуд индивидуальным заемщикам. Например, вы можете приобрести товары длительного пользования (холодильник, стиральная машина, мебель), оформив через магазин их покупку в кредит. |

| | | | |

| - | '''''Фондовые биржи''''', как вы знаете, специализируются на продаже и покупке ценных бумаг. Коммерческие банки размещают на них акции и облигации своих клиентов. Фондовые биржи активно участвуют в процессе переливания денежных средств в высокодоходные отрасли экономики, поддерживая их развитие. | + | '''''Фондовые биржи''''', как вы знаете, специализируются на продаже и покупке ценных бумаг. Коммерческие банки размещают на них акции и облигации своих клиентов. Фондовые биржи активно участвуют в процессе переливания денежных средств в высокодоходные отрасли [[Показатели_состония_экономики|экономики]], поддерживая их развитие. |

| | | | |

| | В современной мировой экономике активно действуют межгосударственные финансово-кредитные институты: Мировой банк, Международный валютный фонд, Европейский банк реконструкции и развития, Международный банк экономического сотрудничества. Они занимаются финансированием и кредитованием разных стран, содействуют мировой торговле, оказывают необходимую помощь в стабилизации финансовой системы развивающихся стран и т. п. | | В современной мировой экономике активно действуют межгосударственные финансово-кредитные институты: Мировой банк, Международный валютный фонд, Европейский банк реконструкции и развития, Международный банк экономического сотрудничества. Они занимаются финансированием и кредитованием разных стран, содействуют мировой торговле, оказывают необходимую помощь в стабилизации финансовой системы развивающихся стран и т. п. |

| Строка 69: |

Строка 69: |

| | Деятельность государственных и частных финансовых институтов оказывает значительное влияние на формирование ссудного капитала, его эффективное использование, а также на общеэкономическую и финансовую политику государства. <br><br>''' ИНФЛЯЦИЯ: ВИДЫ, ПРИЧИНЫ И ПОСЛЕДСТВИЯ '''<br><br>Из предыдущего параграфа вы узнали о том, что главным инструментом финансовой политики государства являются деньги. Государство, используя различные механизмы денежно-кредитной политики, стремится регулировать количество денег в обращении на территории страны — денежную массу. Как зависит состояние экономики страны от положения дел в денежном хозяйстве, величины денежной массы? | | Деятельность государственных и частных финансовых институтов оказывает значительное влияние на формирование ссудного капитала, его эффективное использование, а также на общеэкономическую и финансовую политику государства. <br><br>''' ИНФЛЯЦИЯ: ВИДЫ, ПРИЧИНЫ И ПОСЛЕДСТВИЯ '''<br><br>Из предыдущего параграфа вы узнали о том, что главным инструментом финансовой политики государства являются деньги. Государство, используя различные механизмы денежно-кредитной политики, стремится регулировать количество денег в обращении на территории страны — денежную массу. Как зависит состояние экономики страны от положения дел в денежном хозяйстве, величины денежной массы? |

| | | | |

| - | Деньги в экономике имеют стоимость, или покупательную способность. Они стоят столько, сколько на них можно купить товаров и услуг в конкретный период времени. Россияне последние десятилетия живут в ситуации, когда цены на товары и услуги постоянно повышаются. Изменяются не только цены товаров, но и цена измерителей их ценности, т. е. денег. На одно и то же количество рублей мы можем покупать все меньше и меньше товаров. Покупательная способность денег падает. При этом цены на потребительские товары растут быстрее, чем заработная плата. | + | Деньги в экономике имеют стоимость, или покупательную способность. Они стоят столько, сколько на них можно купить товаров и услуг в конкретный период времени. Россияне последние десятилетия живут в ситуации, когда цены на товары и услуги постоянно повышаются. Изменяются не только цены товаров, но и цена измерителей их ценности, т. е. денег. На одно и то же количество рублей мы можем покупать все меньше и меньше товаров. Покупательная способность [[Роль_денег_в_рыночной_экономике|денег]] падает. При этом цены на потребительские товары растут быстрее, чем заработная плата. |

| | | | |

| | Чтобы поддерживать прежний уровень жизни при более высоких ценах, людям требуется больше денег. Государство идет на дополнительный выпуск денег в обращение, т. е. увеличивает денежную массу. Это стимулирует спрос на товары и услуги и, как следствие, новый рост цен на них. | | Чтобы поддерживать прежний уровень жизни при более высоких ценах, людям требуется больше денег. Государство идет на дополнительный выпуск денег в обращение, т. е. увеличивает денежную массу. Это стимулирует спрос на товары и услуги и, как следствие, новый рост цен на них. |

| Строка 75: |

Строка 75: |

| | Процесс обесценивания денег, который проявляется в виде долговременного повышения цен на товары и услуги, называется инфляцией (от лат. inflatio — вздутие). Подобное значение этого слова связано с тем, что рассматриваемое экономическое явление возникает, как правило, когда объем денежной массы значительно возрастает, однако количество товаров и услуг не увеличивается. | | Процесс обесценивания денег, который проявляется в виде долговременного повышения цен на товары и услуги, называется инфляцией (от лат. inflatio — вздутие). Подобное значение этого слова связано с тем, что рассматриваемое экономическое явление возникает, как правило, когда объем денежной массы значительно возрастает, однако количество товаров и услуг не увеличивается. |

| | | | |

| - | '''''Инфляция''''' проявляется в различных формах и видах. По темпам в зависимости от величины роста цен инфляция делится на ползучую, галопирующую и гиперинфляцию. '''''Ползучая инфляция'''''— инфляция, при которой темпы роста цен на товары и услуги не превышают 10 15% в год. '''''Галопирующую инфляцию''''' характеризует скачкообразный рост цен. '''''Гиперинфляция''''' — инфляция с очень высоким темпом роста цен, как правило, более 50% в месяц, что означает их рост в течение года в 130 раз. Стремительное обесценивание денег при гиперинфляции влечет за собой развал денежно-кредитной системы (заемщики в этой ситуации не заинтересованы брать деньги в долг, а кредиторы вынуждены поднимать процент за кредит), следствием чего является спад производства и занятости. Гиперинфляция — наиболее тяжелая форма экономического кризиса. | + | '''''Инфляция''''' проявляется в различных формах и видах. По темпам в зависимости от величины роста цен инфляция делится на ползучую, галопирующую и гиперинфляцию. '''''Ползучая инфляция'''''— инфляция, при которой темпы роста цен на товары и услуги не превышают 10 15% в год. '''''Галопирующую инфляцию''''' характеризует скачкообразный рост цен. '''''Гиперинфляция''''' — инфляция с очень высоким темпом роста цен, как правило, более 50% в месяц, что означает их рост в течение года в 130 раз. Стремительное обесценивание денег при гиперинфляции влечет за собой развал денежно-кредитной системы (заемщики в этой ситуации не заинтересованы брать деньги в долг, а кредиторы вынуждены поднимать процент за кредит), следствием чего является спад производства и занятости. Гиперинфляция — наиболее тяжелая форма экономического [[НАРАСТАНИЕ_ВНУТРИПОЛИТИЧЕСКОГО_КРИЗИСА|кризиса]]. |

| | | | |

| | В России при переходе к рыночной экономике инфляция приобрела огромные размеры. Так, по оценкам Международного валютного фонда, в 1992 г. темп инфляции составил 1353%, в 1993 г. — 800%, в 1994 г. — 204%. Лишь к 1997 г. ее темпы явно начали снижаться, и в первые годы нового тысячелетия (2001—2003) темпы роста цен составили соответственно 8,7, 8,9 и 12% в год. (Вспомните из курса истории, какие особенности экономического развития России в 90-е гг. XX в. отражают приведенные данные об инфляции.) | | В России при переходе к рыночной экономике инфляция приобрела огромные размеры. Так, по оценкам Международного валютного фонда, в 1992 г. темп инфляции составил 1353%, в 1993 г. — 800%, в 1994 г. — 204%. Лишь к 1997 г. ее темпы явно начали снижаться, и в первые годы нового тысячелетия (2001—2003) темпы роста цен составили соответственно 8,7, 8,9 и 12% в год. (Вспомните из курса истории, какие особенности экономического развития России в 90-е гг. XX в. отражают приведенные данные об инфляции.) |

| | | | |

| - | Инфляция имеет почти двухвековую историю, и начиная с 40-х гг. XX в. она охватила все страны мира. Современной инфляции присущ ряд отличительных особенностей: если раньше она носила локальный характер, то сейчас — повсеместный, всеохватывающий; если раньше она охватывала больший и меньший период, т. е. имела периодический характер, то сейчас — хронический. Например, в период 1991—2000 гг. средний уровень инфляции в некоторых передовых странах мира составлял: в США — 2,7%, в Японии — 0,9%, в Германии — 2,3%, во Франции — 1,7%, в Англии — 3,2%, в Италии — 3,6%. В этих странах инфляция рассматривается экономистами как неотъемлемый элемент хозяйственного механизма. Небольшую инфляцию (не более 5% в год) принято считать естественной, т. е. рассматривать как нормальное явление. Так, при незначительном росте цен она может даже благоприятно влиять на экономику: стимулировать инвестиции (выгоднее вложить деньги в развитие производства, чем хранить их), способствовать росту занятости и сокращению безработицы. | + | Инфляция имеет почти двухвековую историю, и начиная с 40-х гг. XX в. она охватила все страны мира. Современной инфляции присущ ряд отличительных особенностей: если раньше она носила локальный характер, то сейчас — повсеместный, всеохватывающий; если раньше она охватывала больший и меньший период, т. е. имела периодический характер, то сейчас — хронический. Например, в период 1991—2000 гг. средний уровень инфляции в некоторых передовых странах мира составлял: в США — 2,7%, в Японии — 0,9%, в Германии — 2,3%, во Франции — 1,7%, в Англии — 3,2%, в Италии — 3,6%. В этих странах инфляция рассматривается экономистами как неотъемлемый элемент хозяйственного механизма. Небольшую инфляцию (не более 5% в год) принято считать естественной, т. е. рассматривать как нормальное явление. Так, при незначительном росте цен она может даже благоприятно влиять на экономику: стимулировать инвестиции (выгоднее вложить деньги в развитие производства, чем хранить их), способствовать росту занятости и сокращению безработицы. |

| | | | |

| | Напомним, что не всякое повышение цен служит проявлением инфляции. Цены могут повышаться в силу улучшения качества продукции, ухудшения условий добычи топливно-сырьевых ресурсов, изменения общественных потребностей, сезонных изменений спроса на товары. Но это, как правило, не инфляционный, а в определенной мере логичный, оправданный рост цен на отдельные товары. Инфляция проявляется не только в повышении цен, но и в дефиците, ухудшении качества товаров. Каковы же причины инфляции? | | Напомним, что не всякое повышение цен служит проявлением инфляции. Цены могут повышаться в силу улучшения качества продукции, ухудшения условий добычи топливно-сырьевых ресурсов, изменения общественных потребностей, сезонных изменений спроса на товары. Но это, как правило, не инфляционный, а в определенной мере логичный, оправданный рост цен на отдельные товары. Инфляция проявляется не только в повышении цен, но и в дефиците, ухудшении качества товаров. Каковы же причины инфляции? |

| Строка 85: |

Строка 85: |

| | По видам причин, вызывающих инфляцию, экономисты различают инфляцию спроса и инфляцию издержек. Инфляция спроса проявляется, когда спрос превышает предложение, что ведет к росту цен. Этот вид инфляции имеет место в том случае, когда доходы населения и предприятий растут быстрее реального объема товаров и услуг. Суть этого процесса можно объяснить одной фразой: «Слишком много денег охотятся за слишком малым количеством товаров». Источниками избыточного спроса могут быть: дефицит госбюджета (часто он покрывается за счет выпуска не обеспеченных товарами бумажных денег, т. е. за счет использования «печатного станка»), что приводит к увеличению денежной массы и, как следствие, к инфляции; опережающий рост заработной платы по сравнению с ростом производства и повышением производительности труда и другие факторы. | | По видам причин, вызывающих инфляцию, экономисты различают инфляцию спроса и инфляцию издержек. Инфляция спроса проявляется, когда спрос превышает предложение, что ведет к росту цен. Этот вид инфляции имеет место в том случае, когда доходы населения и предприятий растут быстрее реального объема товаров и услуг. Суть этого процесса можно объяснить одной фразой: «Слишком много денег охотятся за слишком малым количеством товаров». Источниками избыточного спроса могут быть: дефицит госбюджета (часто он покрывается за счет выпуска не обеспеченных товарами бумажных денег, т. е. за счет использования «печатного станка»), что приводит к увеличению денежной массы и, как следствие, к инфляции; опережающий рост заработной платы по сравнению с ростом производства и повышением производительности труда и другие факторы. |

| | | | |

| - | '''''Инфляция издержек''''' (предложения) возникает как следствие повышения издержек на единицу продукции. Причиной повышения уровня издержек производства может быть, например, рост цен на производственные ресурсы. Один из самых высоких годовых процентов инфляции в последние десятилетия (25,5%) отмечен в Великобритании в 1975 г. Он явился следствием «нефтяного шока» 1973 г. (резкое удорожание нефти в результате отказа арабских стран поставлять ее западным странам, поддерживавшим Израиль). Россиянам хорошо знакома экономическая ситуация последних лет: если фирмы-монополисты объявляют о повышении цен на свои тарифы (электричество, газ), то следует ждать роста потребительских цен. Почему это происходит? Производители, использующие эти энергоресурсы, вынуждены повышать цены на свою продукцию, чтобы компенсировать рост издержек и сохранить прибыль на прежнем уровне. Кроме цен на ресурсы, на уровень издержек производства могут повлиять изменение величины налогов на производителя, увеличение заработной платы или внешние причины, например наводнение, землетрясение, социальные потрясения. | + | '''''Инфляция издержек''''' (предложения) возникает как следствие повышения издержек на единицу продукции. Причиной повышения уровня издержек производства может быть, например, рост цен на производственные ресурсы. Один из самых высоких годовых процентов [[Инфляция_и_семейная_экономика|инфляции]] в последние десятилетия (25,5%) отмечен в Великобритании в 1975 г. Он явился следствием «нефтяного шока» 1973 г. (резкое удорожание нефти в результате отказа арабских стран поставлять ее западным странам, поддерживавшим Израиль). Россиянам хорошо знакома экономическая ситуация последних лет: если фирмы-монополисты объявляют о повышении цен на свои тарифы (электричество, газ), то следует ждать роста потребительских цен. Почему это происходит? Производители, использующие эти энергоресурсы, вынуждены повышать цены на свою продукцию, чтобы компенсировать рост издержек и сохранить прибыль на прежнем уровне. Кроме цен на ресурсы, на уровень издержек производства могут повлиять изменение величины налогов на производителя, увеличение заработной платы или внешние причины, например наводнение, землетрясение, социальные потрясения. |

| | | | |

| - | Какое влияние оказывает инфляция на экономику в целом, уровень жизни населения? Инфляция — это здоровая реакция экономического организма на возникшее финансовое расстройство, попытка преодолеть его, достичь равновесного состояния между товарами и деньгами. В то же время теория указывает на такие негативные последствия инфляции, как перераспределение национального дохода и национального богатства, искажение системы налоговых ставок, снижение реальной заработной платы работников. Последствия инфляции сложны и разнообразны. По мере увеличения темпов инфляции она превращается в реальную опасность для экономики: обесцениваются сбережения, у производителей теряется заинтересованность в создании качественных товаров, ухудшаются условия жизни преимущественно у представителей социальных групп, доходы которых формируются за счет госбюджета (пенсионеров, служащих, студентов и т. д.) . Например, инфляция может стать губительной для пенсионеров. Она «съедает» их сбережения, накопленные за всю жизнь, и сокращает покупательную способность их пенсий. Будучи на руку заемщикам (например, получателям кредита), инфляция отпугивает кредиторов и инвесторов. Последние при высокой инфляции не стремятся давать деньги в долг или вкладывать в развитие производства, опасаясь, что их реальная стоимость упадет. | + | Какое влияние оказывает инфляция на экономику в целом, уровень жизни населения? Инфляция — это здоровая реакция экономического организма на возникшее финансовое расстройство, попытка преодолеть его, достичь равновесного состояния между товарами и деньгами. В то же время теория указывает на такие негативные последствия инфляции, как перераспределение национального дохода и национального богатства, искажение системы налоговых ставок, снижение реальной заработной платы работников. Последствия инфляции сложны и разнообразны. По мере увеличения темпов инфляции она превращается в реальную опасность для экономики: обесцениваются сбережения, у производителей теряется заинтересованность в создании качественных товаров, ухудшаются условия жизни преимущественно у представителей социальных групп, доходы которых формируются за счет госбюджета (пенсионеров, служащих, студентов и т. д.) . Например, инфляция может стать губительной для пенсионеров. Она «съедает» их сбережения, накопленные за всю жизнь, и сокращает покупательную способность их пенсий. Будучи на руку заемщикам (например, получателям [[Методичні_рекомендації_на_тему:_«Технологія_застосування_вбудованих_функцій._Аналіз_операцій_по_кредитах_і_позиках»|кредита]]), инфляция отпугивает кредиторов и инвесторов. Последние при высокой инфляции не стремятся давать деньги в долг или вкладывать в развитие производства, опасаясь, что их реальная стоимость упадет. |

| | | | |

| | Для управления инфляцией и борьбы за снижение ее уровня государству приходится вырабатывать антиинфляционную политику. Необходимо при этом учитывать многофакторный характер инфляции. Важным компонентом антиинфляционной стратегии является долгосрочная денежная политика, отличительная особенность которой — введение жестких ограничений на ежегодные приросты денежной массы. Еще одна стратегическая задача антиинфляционного управления — сокращение бюджетного дефицита с перспективой его полной ликвидации. К ее решению можно двигаться двумя путями — увеличивая доходы и уменьшая расходы государства. | | Для управления инфляцией и борьбы за снижение ее уровня государству приходится вырабатывать антиинфляционную политику. Необходимо при этом учитывать многофакторный характер инфляции. Важным компонентом антиинфляционной стратегии является долгосрочная денежная политика, отличительная особенность которой — введение жестких ограничений на ежегодные приросты денежной массы. Еще одна стратегическая задача антиинфляционного управления — сокращение бюджетного дефицита с перспективой его полной ликвидации. К ее решению можно двигаться двумя путями — увеличивая доходы и уменьшая расходы государства. |

| Строка 95: |

Строка 95: |

| | 2. Следует определять вид и причины инфляции в экономике в данный период времени . Понимание причин и характера (ожидаемый , неожиданный ) роста цен позволит выработать способы рационального поведения в процессе потребления и обмена . | | 2. Следует определять вид и причины инфляции в экономике в данный период времени . Понимание причин и характера (ожидаемый , неожиданный ) роста цен позволит выработать способы рационального поведения в процессе потребления и обмена . |

| | | | |

| - | 3. В условиях роста инфляции используйте возможные способы сохранения имеющихся сбережений или увеличения их ценности . Это может быть открытие счета в банке , покупка в кредит товаров длительного пользования , страхование имущества , здоровья и др . | + | 3. В условиях роста инфляции используйте возможные способы сохранения имеющихся сбережений или увеличения их ценности . Это может быть открытие счета в банке , покупка в кредит товаров длительного пользования , страхование имущества , [[Основы_здоровья|здоровья]] и др . |

| | | | |

| - | 4 Для принятия решения о размещении свободных денежных средств в банке необходимо проанализировать условия их хранения (надежность , ставка процента по вкладу, возможность страхования вклада и др.) . Это позволит избежать риска потерь , сохранить и увеличить ваши вложения . <br><br>''' ДОКУМЕНТ'''<br><u><br>Из работы родоначальника классической политэкономии, английского экономиста XVIII в. У. Петти «Трактат о налогах и сборах» . </u> | + | 4 Для принятия решения о размещении свободных денежных средств в банке необходимо проанализировать условия их хранения (надежность , ставка процента по вкладу, возможность страхования вклада и др.) . Это позволит избежать риска потерь , сохранить и увеличить ваши вложения . <br><br>''' ДОКУМЕНТ'''<br><u><br>Из работы родоначальника классической политэкономии, английского экономиста XVIII в. У. Петти «Трактат о налогах и сборах» . </u> |

| | | | |

| | Перечислю некоторые способы взимания денег, которые я наблюдал в разных странах Европы. | | Перечислю некоторые способы взимания денег, которые я наблюдал в разных странах Европы. |

| Строка 123: |

Строка 123: |

| | 2. «В каждом королевстве , куда деньг и начинают притекать в большем обилии , чем прежде , все приобретает новый вид: труд и промышленность оживают , торговец становится более предприимчивым.. . Первоначально не происходит никаких изменений . Затем начнется рост цен : сначала на один товар , затем на другой , пока , в конце концов , цены всех товаров не возрастут в такой же пропорции , что и количество металлических денег , имеющихся в королевстве» . | | 2. «В каждом королевстве , куда деньг и начинают притекать в большем обилии , чем прежде , все приобретает новый вид: труд и промышленность оживают , торговец становится более предприимчивым.. . Первоначально не происходит никаких изменений . Затем начнется рост цен : сначала на один товар , затем на другой , пока , в конце концов , цены всех товаров не возрастут в такой же пропорции , что и количество металлических денег , имеющихся в королевстве» . |

| | | | |

| - | О каком процессе в денежном мире пишет английски й философ и экономист XVII I в. Д. Юм (1711—1776) ? Почему многие современные экономисты | + | О каком процессе в денежном мире пишет английски й философ и экономист XVII I в. Д. Юм (1711—1776) ? Почему многие современные экономисты считают , что последние 30 лет цивилизованные страны вступили в «век инфляции» ? Как государство может влиять на уровень инфляции в стране ? Каковы последствия длительной инфляции для экономики ? |

| - | | + | |

| - | считают , что последние 30 лет цивилизованные страны вступили в «век инфляции» ? Как государство может влиять на уровень инфляции в стране ? Каковы последствия длительной инфляции для экономики ? | + | |

| | | | |

| | 3. Познакомьтесь по материалам газет и журналов с рекламой банков , страховых компаний или других финансовых посредников . Что они рекламируют ? Какие услуги предлагают ? Кто может быть их клиентоми на каких условиях ? | | 3. Познакомьтесь по материалам газет и журналов с рекламой банков , страховых компаний или других финансовых посредников . Что они рекламируют ? Какие услуги предлагают ? Кто может быть их клиентоми на каких условиях ? |

| Строка 131: |

Строка 129: |

| | 4 . «С помощью продолжительной инфляции правительства могут конфисковать у своих граждан , тайно и незаметно , значительную часть их достатка» , — считает английский ученый -экономист Дж. Кейнс . | | 4 . «С помощью продолжительной инфляции правительства могут конфисковать у своих граждан , тайно и незаметно , значительную часть их достатка» , — считает английский ученый -экономист Дж. Кейнс . |

| | | | |

| - | Как вы относитесь к этому суждению? Объясните , каким образом происходит подобная конфискация . Кто проигрывает и кто выигрывает от инфляции ? Как защитить свои доходы ? <br><br>'''<br> МЫСЛИ МУДРЫХ ''' | + | Как вы относитесь к этому суждению? Объясните , каким образом происходит подобная конфискация . Кто проигрывает и кто выигрывает от инфляции ? Как защитить свои [[Доходы_домашних_хозяйств._Распределение_доходов|доходы]] ? <br><br>'''<br> МЫСЛИ МУДРЫХ ''' |

| | | | |

| | <br> «Деньги как навоз: если их не разбрасывать, от <br> них не будет толку». <br> Ф. Хайек (1899—1992), австрийский экономист, <br> политолог <br><br><br><br><br><br><br> | | <br> «Деньги как навоз: если их не разбрасывать, от <br> них не будет толку». <br> Ф. Хайек (1899—1992), австрийский экономист, <br> политолог <br><br><br><br><br><br><br> |

| Строка 137: |

Строка 135: |

| | <br> | | <br> |

| | | | |

| - | ''Обществознание : учеб. для учащихся 11 кл. общеобразоват. учреждений : базовый уровень / Л. Н. Боголюбов, Н. И. Городецкая, А. И. Матвеев и др.; под ред. Л. Н. Боголюбова и др. . — М. : Просвещение, 2006. — 349 с.'' | + | ''[[Обществознание|Обществознание ]]: учеб. для учащихся 11 кл. общеобразоват. учреждений : базовый уровень / Л. Н. Боголюбов, Н. И. Городецкая, А. И. Матвеев и др.; под ред. Л. Н. Боголюбова и др. . — М. : Просвещение, 2006. — 349 с.'' |

| | | | |

| | <br> <sub>Учебники и книги по всему предметам, домашняя работа, [[Гипермаркет знаний - первый в мире!|онлайн]] библиотеки книжек, планы конспектов уроков по обществознанию, рефераты и конспекты уроков по обществознанию для 11 класса [[Обществознание|скачать]]</sub> | | <br> <sub>Учебники и книги по всему предметам, домашняя работа, [[Гипермаркет знаний - первый в мире!|онлайн]] библиотеки книжек, планы конспектов уроков по обществознанию, рефераты и конспекты уроков по обществознанию для 11 класса [[Обществознание|скачать]]</sub> |

Текущая версия на 08:35, 24 мая 2017

Гипермаркет знаний>>Обществознание>>Обществознание 11 класс>> Финансы в экономике

§ 8. ФИНАНСЫ В ЭКОНОМИКЕ

Можно ли отказаться от использования денег в экономике? Имеют ли деньги цену ? Кому выгоден кредит ? Почему государство вынуждено исполнять роль «общего кассира» ? На эти финансовые вопросы ответим мы, руководствуясь финансовым помощником bigenergy.com.ua

Из предыдущего параграфа вы узнали о различных методах государственного регулирования рыночной экономики: административных, правовых, денежно-кредитных и бюджетно-налоговых. Цель их использования государством — помочь экономике развиваться стабильно, без глубоких кризисов, слишком крутых взлетов и спадов . В структуре рыночных отношений и механизме их государственного регулирования огромную роль играют финансы.

Финансы (в широком смысле) — совокупность экономических отношений в процессе использования денежных средств.

Например, при получении кредита в банке, осуществлении оплаты труда работника, перечислении платежей в бюджет, выплате страховых взносов возникают финансовые отношения с соответствующими организациями.

Финансы в экономике выступают экономическим инструментом распределения и перераспределения совокупного общественного продукта и национального дохода. Например, доход, получаемый в отраслях материального производства, частично остается на предприятиях (часть прибыли) и у их работников (заработная плата), частично поступает в бюджет (различные налоги). У государства сосредотачиваются денежные ресурсы, которые потом перераспределяются в непроизводственные отрасли хозяйства, на потребности управления и др.

Домашние хозяйства в целом получают больше, чем расходуют, и, как правило, являются владельцами сбережений. Фирмы и правительственные органы в среднем тратят больше, чем получают, и нуждаются в денежных средствах для расширения своей деятельности. Так, например, за счет прибыли предприятия — внутреннего источника финансовых ресурсов — покрывается обычно около 70% потребности в денежных средствах. Остальные деньги фирмы вынуждены искать.

Итак, одни хозяйствующие субъекты имеют избыток денежных средств, другие — их недостаток. Где и каким образом удается удовлетворить финансовые интересы этих основных участников экономики?

БАНКОВСКАЯ СИСТЕМА

Помощь домашним хозяйствам, фирмам, правительственным органам в получении необходимых денежных средств или выгодном использовании избыточных денег оказывают банки и другие финансовые институты. Они выступают посредниками между владельцами сбережений и заемщиками.

Банковская система — совокупность действующих в стране банков и других кредитных учреждений и организаций.

Банк является финансовым учреждением, которое занимается привлечением свободных денег и последующим их предоставлением в кредит, осуществлением денежных расчетов между гражданами и организациями. Банк платит нам за принятый от нас вклад дополнительную сумму денег, либо мы платим банку за взятый кредит. Эти дополнительные суммы представляют собой процентные ставки, т. е. плату за использование денег. Она устанавливается в процентах к сумме вклада или кредита в расчете на время использования денежных средств. Например, вы берете у банка 10 тыс. р. на год под 25% годовых. Возвращать вам придется 12,5 тыс. р. , т. е. плата за пользование кредитом составит 2,5 тыс. р. Главный принцип деятельности банка — хранить деньги вкладчиков и отдавать большую их часть взаймы другим лицам, получая за это доход.

Современная банковская система во всех странах имеет двухуровневую организацию. Верхний уровень — это центральный банк, нижний уровень — коммерческие банки и другие финансово-кредитные организации (инвестиционные и финансовые компании, страховые компании и пенсионные фонды и др.). Схему банковской системы можно представить в следующем виде:

Какова роль и главное отличие центрального банка от остальных банков?

В одних странах центральный банк подчинен правительству, в других — независим, но везде имеет большое значение для функционирования рыночной экономики. В России Центральный банк считается экономически независимым учреждением и даже имеет право предлагать на рассмотрение парламента новые законы.

Только центральный банк может осуществлять выпуск (эмиссию) в стране денежных знаков, являющихся национальной валютой. Он располагает самыми крупными денежными ресурсами, в его распоряжении находятся международные резервы (в основном валюта других стран, золото) и внутренние резервы (обязательные резервы коммерческих банков). В силу этого центральный банк может оказывать поддержку всем остальным банкам и контролировать их деятельность. Во всех странах он выступает как «банкир правительства», т. е. обслуживает финансовую деятельность государства и таким образом

участвует в выполнении части государственных функций по регулированию экономики. (Вспомните, какие механизмы финансового регулирования использует государство.)

Основные функции центрального банка: осуществление денежно-кредитной политики государства, кредитование коммерческих банков, обеспечение стабильной деятельности банковской и финансовой систем, поддержание устойчивости национальной денежной единицы, хранение запасов денежных средств и золота.

Другой уровень банковской системы —коммерческие банки. Их часто называют «рабочими лошадками» финансовой системы. В рыночной экономике коммерческий банк является деловым предприятием, организующим свой бизнес. Он непосредственно обслуживает предприятия, организации и население, продавая клиентам услуги (принимает вклады и выдает кредиты) с целью получения прибыли. Коммерческие банки берут у заемщиков за пользование деньгами большую плату (ставка процента выше), чем платят вкладчикам (ставка процента ниже). Разница между этими процентами и есть банковская прибыль. Вместе с тем коммерческие банки играют важную роль финансовых посредников в области перераспределения временно свободных денежных средств основных участников хозяйственной деятельности, осуществления платежей между ними.

Первые банки в России появились еще в середине XVIII в. — Московский дворянский банк, Петербургский купеческий банк, в 1860 г. был создан Государственный банк. Их целью было содействие торговле и регулирование денежного обращения в стране. Во второй половине XIX в. возникли коммерческие банки. Начиная с этого времени банки занимали преобладающее положение на финансовом рынке. Чем было обусловлено такое положение? Банки имели большую известность и устойчивость репутации в деловых кругах. Риск вложений средств в банковские операции считался более низким по сравнению с вложениями в другие кредитные организации и даже крупные предприятия (например, вложения в акции единственного предприятия). Банки, как правило, обслуживали множество клиентов из разных отраслей и предоставляли широкий круг услуг.

В современной России коммерческие банки получили развитие с 1988 г. и, положив начало ликвидации государственной монополии на банковскую деятельность, сыграли важную роль в рыночных реформах. Их разнообразие позволяет судить о значении и месте в сфере финансов: отраслевые банки (обслуживают определенные отрасли экономики, например Газпромбанк); межотраслевые (обслуживают все отрасли экономики, например Русский национальный банк), региональные банки (обслуживают определенные регионы страны, например Мосбизнесбанк), Сберегательный банк (имеет филиалы во всех регионах страны и специализируется на приеме и хранении вкладов населения) и др.

Традиционными операциями коммерческого банка являютсяпассивные и активные операции.

Пассивные операции банка— это операции по мобилизации денежных ресурсов: прием вкладов (депозитов); получение кредитов от других банков и центрального банка; выпуск собственных ценных бумаг. Эти полученные заемные средства — основа деятельности коммерческого банка.

Активные операции банка— операции по размещению средств: предоставление различных по срокам и размерам кредитов. Вы уже знаете, что банки получают от заемщиков плату за предоставленный кредит в виде про-центов. Кредитные операции являются наиболее доходной статьей банковского бизнеса, но в то же время и рискованной. Существует возможность невозврата ссуды, неуплаты процентов, нарушение сроков возврата кредита. Такой риск заставляет коммерческие банки вести поиск эффективных методов оценки кредитоспособности заемщиков.

Современные крупные коммерческие банки осуществляют для своих клиентов до 300 видов операций и услуг, кроме уже названных: покупка и продажа ценных бумаг и валюты, хранение ценностей в сейфах и др.

ДРУГИЕ ФИНАНСОВЫЕ ИНСТИТУТЫ

Кроме коммерческих банков, с конца XIX в. получили развитие такие финансовые и кредитные институты (учреждения), как инвестиционные компании, пенсионные фонды, страховые и финансовые компании, фондовые биржи и др. Их деятельность дополняет операции коммерческих банков. Финансово-кредитные учреждения накапливают свободные денежные средства и предоставляют их тем, кто нуждается в дополнительном капитале или финансовой помощи.

Пенсионный фонд— фонд, создаваемый частными и государственными компаниями, предприятиями для выплаты пенсий и пособий лицам, вносящим пенсионные взносы в этот фонд.

Частные пенсионные фонды собирают часть заработной платы работников с обязательством в будущем выплачивать им пенсии. До их использования по прямому назначению собранные средства вкладывают в покупку ценных бумаг крупных корпораций, доход от которых идет на увеличение пенсионного фонда.

Государственные пенсионные фонды, собирающие, например в США, ежегодно сотни миллиардов долларов, вкладывают их в облигации министерства финансов (вспомните, что вы знаете об этой разновидности государственных ценных бумаг).

Пенсионный фонд Российской Федерации — самостоятельное финансово-кредитное учреждение, осуществляющее государственное управление финансами пенсионного обеспечения.

Инвестиционные компании — финансово-кредитный институт, собирающий денежные средства частных инвесторов через продажу им собственных ценных бумаг. Инвестиционная компания выступает посредником между заемщиками и частным инвестором, выражая интересы последнего. Привлеченные средства компания размещает в своей стране или за рубежом путем покупки акций и облигаций предприятий. Важно, что разнообразный набор ценных бумаг позволяет этим компаниям уменьшить риск потери капитала и обеспечить стабильность и большую надежность доходов вкладчиков, поскольку кризис

или финансовые неурядицы затрагивают различные отрасли по-разному.

В деятельности названных финансовых институтов переплетаются операции по кредиту и операции фондового рынка, с механизмом деятельности которого вы уже знакомы.

Страховые компании — организации, оказывающие страховые услуги. Они используют средства специальных страховых фондов (отчисления предприятий, граждан), предназначенные для возмещения ущерба, потерь, вызванных неблагоприятными событиями, несчастными случаями. Например, если вы пострадали во время наводнения или пожара (уничтожено имущество или нанесен ущерб физическому здоровью), то вам, если вы застраховали имущество и здоровье, выплачивается сумма определенного размера.

Финансовые компании специализируются на предоставлении потребительского кредита и мелких ссуд индивидуальным заемщикам. Например, вы можете приобрести товары длительного пользования (холодильник, стиральная машина, мебель), оформив через магазин их покупку в кредит.

Фондовые биржи, как вы знаете, специализируются на продаже и покупке ценных бумаг. Коммерческие банки размещают на них акции и облигации своих клиентов. Фондовые биржи активно участвуют в процессе переливания денежных средств в высокодоходные отрасли экономики, поддерживая их развитие.

В современной мировой экономике активно действуют межгосударственные финансово-кредитные институты: Мировой банк, Международный валютный фонд, Европейский банк реконструкции и развития, Международный банк экономического сотрудничества. Они занимаются финансированием и кредитованием разных стран, содействуют мировой торговле, оказывают необходимую помощь в стабилизации финансовой системы развивающихся стран и т. п.

Деятельность государственных и частных финансовых институтов оказывает значительное влияние на формирование ссудного капитала, его эффективное использование, а также на общеэкономическую и финансовую политику государства.

ИНФЛЯЦИЯ: ВИДЫ, ПРИЧИНЫ И ПОСЛЕДСТВИЯ

Из предыдущего параграфа вы узнали о том, что главным инструментом финансовой политики государства являются деньги. Государство, используя различные механизмы денежно-кредитной политики, стремится регулировать количество денег в обращении на территории страны — денежную массу. Как зависит состояние экономики страны от положения дел в денежном хозяйстве, величины денежной массы?

Деньги в экономике имеют стоимость, или покупательную способность. Они стоят столько, сколько на них можно купить товаров и услуг в конкретный период времени. Россияне последние десятилетия живут в ситуации, когда цены на товары и услуги постоянно повышаются. Изменяются не только цены товаров, но и цена измерителей их ценности, т. е. денег. На одно и то же количество рублей мы можем покупать все меньше и меньше товаров. Покупательная способность денег падает. При этом цены на потребительские товары растут быстрее, чем заработная плата.

Чтобы поддерживать прежний уровень жизни при более высоких ценах, людям требуется больше денег. Государство идет на дополнительный выпуск денег в обращение, т. е. увеличивает денежную массу. Это стимулирует спрос на товары и услуги и, как следствие, новый рост цен на них.

Процесс обесценивания денег, который проявляется в виде долговременного повышения цен на товары и услуги, называется инфляцией (от лат. inflatio — вздутие). Подобное значение этого слова связано с тем, что рассматриваемое экономическое явление возникает, как правило, когда объем денежной массы значительно возрастает, однако количество товаров и услуг не увеличивается.

Инфляция проявляется в различных формах и видах. По темпам в зависимости от величины роста цен инфляция делится на ползучую, галопирующую и гиперинфляцию. Ползучая инфляция— инфляция, при которой темпы роста цен на товары и услуги не превышают 10 15% в год. Галопирующую инфляцию характеризует скачкообразный рост цен. Гиперинфляция — инфляция с очень высоким темпом роста цен, как правило, более 50% в месяц, что означает их рост в течение года в 130 раз. Стремительное обесценивание денег при гиперинфляции влечет за собой развал денежно-кредитной системы (заемщики в этой ситуации не заинтересованы брать деньги в долг, а кредиторы вынуждены поднимать процент за кредит), следствием чего является спад производства и занятости. Гиперинфляция — наиболее тяжелая форма экономического кризиса.

В России при переходе к рыночной экономике инфляция приобрела огромные размеры. Так, по оценкам Международного валютного фонда, в 1992 г. темп инфляции составил 1353%, в 1993 г. — 800%, в 1994 г. — 204%. Лишь к 1997 г. ее темпы явно начали снижаться, и в первые годы нового тысячелетия (2001—2003) темпы роста цен составили соответственно 8,7, 8,9 и 12% в год. (Вспомните из курса истории, какие особенности экономического развития России в 90-е гг. XX в. отражают приведенные данные об инфляции.)

Инфляция имеет почти двухвековую историю, и начиная с 40-х гг. XX в. она охватила все страны мира. Современной инфляции присущ ряд отличительных особенностей: если раньше она носила локальный характер, то сейчас — повсеместный, всеохватывающий; если раньше она охватывала больший и меньший период, т. е. имела периодический характер, то сейчас — хронический. Например, в период 1991—2000 гг. средний уровень инфляции в некоторых передовых странах мира составлял: в США — 2,7%, в Японии — 0,9%, в Германии — 2,3%, во Франции — 1,7%, в Англии — 3,2%, в Италии — 3,6%. В этих странах инфляция рассматривается экономистами как неотъемлемый элемент хозяйственного механизма. Небольшую инфляцию (не более 5% в год) принято считать естественной, т. е. рассматривать как нормальное явление. Так, при незначительном росте цен она может даже благоприятно влиять на экономику: стимулировать инвестиции (выгоднее вложить деньги в развитие производства, чем хранить их), способствовать росту занятости и сокращению безработицы.

Напомним, что не всякое повышение цен служит проявлением инфляции. Цены могут повышаться в силу улучшения качества продукции, ухудшения условий добычи топливно-сырьевых ресурсов, изменения общественных потребностей, сезонных изменений спроса на товары. Но это, как правило, не инфляционный, а в определенной мере логичный, оправданный рост цен на отдельные товары. Инфляция проявляется не только в повышении цен, но и в дефиците, ухудшении качества товаров. Каковы же причины инфляции?

По видам причин, вызывающих инфляцию, экономисты различают инфляцию спроса и инфляцию издержек. Инфляция спроса проявляется, когда спрос превышает предложение, что ведет к росту цен. Этот вид инфляции имеет место в том случае, когда доходы населения и предприятий растут быстрее реального объема товаров и услуг. Суть этого процесса можно объяснить одной фразой: «Слишком много денег охотятся за слишком малым количеством товаров». Источниками избыточного спроса могут быть: дефицит госбюджета (часто он покрывается за счет выпуска не обеспеченных товарами бумажных денег, т. е. за счет использования «печатного станка»), что приводит к увеличению денежной массы и, как следствие, к инфляции; опережающий рост заработной платы по сравнению с ростом производства и повышением производительности труда и другие факторы.

Инфляция издержек (предложения) возникает как следствие повышения издержек на единицу продукции. Причиной повышения уровня издержек производства может быть, например, рост цен на производственные ресурсы. Один из самых высоких годовых процентов инфляции в последние десятилетия (25,5%) отмечен в Великобритании в 1975 г. Он явился следствием «нефтяного шока» 1973 г. (резкое удорожание нефти в результате отказа арабских стран поставлять ее западным странам, поддерживавшим Израиль). Россиянам хорошо знакома экономическая ситуация последних лет: если фирмы-монополисты объявляют о повышении цен на свои тарифы (электричество, газ), то следует ждать роста потребительских цен. Почему это происходит? Производители, использующие эти энергоресурсы, вынуждены повышать цены на свою продукцию, чтобы компенсировать рост издержек и сохранить прибыль на прежнем уровне. Кроме цен на ресурсы, на уровень издержек производства могут повлиять изменение величины налогов на производителя, увеличение заработной платы или внешние причины, например наводнение, землетрясение, социальные потрясения.

Какое влияние оказывает инфляция на экономику в целом, уровень жизни населения? Инфляция — это здоровая реакция экономического организма на возникшее финансовое расстройство, попытка преодолеть его, достичь равновесного состояния между товарами и деньгами. В то же время теория указывает на такие негативные последствия инфляции, как перераспределение национального дохода и национального богатства, искажение системы налоговых ставок, снижение реальной заработной платы работников. Последствия инфляции сложны и разнообразны. По мере увеличения темпов инфляции она превращается в реальную опасность для экономики: обесцениваются сбережения, у производителей теряется заинтересованность в создании качественных товаров, ухудшаются условия жизни преимущественно у представителей социальных групп, доходы которых формируются за счет госбюджета (пенсионеров, служащих, студентов и т. д.) . Например, инфляция может стать губительной для пенсионеров. Она «съедает» их сбережения, накопленные за всю жизнь, и сокращает покупательную способность их пенсий. Будучи на руку заемщикам (например, получателям кредита), инфляция отпугивает кредиторов и инвесторов. Последние при высокой инфляции не стремятся давать деньги в долг или вкладывать в развитие производства, опасаясь, что их реальная стоимость упадет.

Для управления инфляцией и борьбы за снижение ее уровня государству приходится вырабатывать антиинфляционную политику. Необходимо при этом учитывать многофакторный характер инфляции. Важным компонентом антиинфляционной стратегии является долгосрочная денежная политика, отличительная особенность которой — введение жестких ограничений на ежегодные приросты денежной массы. Еще одна стратегическая задача антиинфляционного управления — сокращение бюджетного дефицита с перспективой его полной ликвидации. К ее решению можно двигаться двумя путями — увеличивая доходы и уменьшая расходы государства.

Комплекс антиинфляционных мероприятий государства может включать: стабилизацию и стимулирование производства, совершенствование налоговой системы, проведение мер по регулированию цен и доходов.

ПРАКТИЧЕСКИЕ ВЫВОДЫ

1. Старайтесь расширять знания особенностей функционирования различных государственных и частных финансовых институтов . Это поможет вам рационально воспользоваться их услугами и экономически грамотно оформить финансовые отношения с этими учреждениями .

2. Следует определять вид и причины инфляции в экономике в данный период времени . Понимание причин и характера (ожидаемый , неожиданный ) роста цен позволит выработать способы рационального поведения в процессе потребления и обмена .

3. В условиях роста инфляции используйте возможные способы сохранения имеющихся сбережений или увеличения их ценности . Это может быть открытие счета в банке , покупка в кредит товаров длительного пользования , страхование имущества , здоровья и др .

4 Для принятия решения о размещении свободных денежных средств в банке необходимо проанализировать условия их хранения (надежность , ставка процента по вкладу, возможность страхования вклада и др.) . Это позволит избежать риска потерь , сохранить и увеличить ваши вложения .

ДОКУМЕНТ

Из работы родоначальника классической политэкономии, английского экономиста XVIII в. У. Петти «Трактат о налогах и сборах» .

Перечислю некоторые способы взимания денег, которые я наблюдал в разных странах Европы.

Во-первых, в некоторых местах государство является общим кассиром для всех или для большей части денег, подобно тому как это имеет место там, где существуют банки, получая при этом в свою пользу проценты со всех тех денег, которые сданы ему на руки.

Во-вторых, иногда государство является общим кредитором: это имеет место там, где существуют ссудные банки и ломбарды.

Bo-третьих, иногда государство является... общим страховщиком.. . от несчастных случаев, являющихся результатом действий врага, погоды, моря.. .

В-четвертых, иногда государство имеет исключительное право продажи определенных товаров и получения выгод, связанных с этим.

...В некоторых странах государство организует и содержит игорные дома и публичные увеселительные предприятия, выплачивая жалованье актерам и удерживая себе основную массу прибыли.

В некоторых странах государство страхует дома от огня, взимая небольшую ренту ежегодно с каждого дома.

...В некоторых странах взимается плата за пользование мостами, плотинами и паромами, построенными и содержащимися за государственный счет.

...В наше время применялись способы обложения путем взимания определенной части имущества жителей, например пятой или двадцатой части их недвижимого имущества, даже их должностей и профессий.

ВОПРОСЫ И ЗАДАНИЯ К ДОКУМЕНТУ

1. Укажите способы взимания денег государством, о которых писал автор документа. Какие сферы финансовых отношений они характеризуют? Свойственны ли современному государству подобные отношения?

2. Автор называет финансовых посредников между государством и гражданами. Охарактеризуйте их функции и роль в перераспределении денег.

3. Опираясь на документ и знания обществоведческого курса, объясните, каким образом государство может исполнять роль «общего кассира», «общего кредитора» и «общего страховщика». Какие финансовые институты современного общества помогают государству в осуществлении этих функций?

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1 . Какую роль выполняют финансы в экономике ?

2 . Как устроена банковская система страны?

3 . Зачем нужны коммерческие банки ?

4 . Кого обслуживают различные финансовые институты?

5 . Почему возникает инфляция ?

6 . Может ли инфляция положительно влиять на экономику ?

7 . Каковы социально-экономические последствия инфляции ?

8 . Нужно ли бороться с инфляцией ?

ЗАДАНИЯ

1 . Что необходимо учитывать при выборе банка для размещения своих сбережений ? Объясните , откуда банки берут деньги для оплаты процентов по вкладам.

2. «В каждом королевстве , куда деньг и начинают притекать в большем обилии , чем прежде , все приобретает новый вид: труд и промышленность оживают , торговец становится более предприимчивым.. . Первоначально не происходит никаких изменений . Затем начнется рост цен : сначала на один товар , затем на другой , пока , в конце концов , цены всех товаров не возрастут в такой же пропорции , что и количество металлических денег , имеющихся в королевстве» .

О каком процессе в денежном мире пишет английски й философ и экономист XVII I в. Д. Юм (1711—1776) ? Почему многие современные экономисты считают , что последние 30 лет цивилизованные страны вступили в «век инфляции» ? Как государство может влиять на уровень инфляции в стране ? Каковы последствия длительной инфляции для экономики ?

3. Познакомьтесь по материалам газет и журналов с рекламой банков , страховых компаний или других финансовых посредников . Что они рекламируют ? Какие услуги предлагают ? Кто может быть их клиентоми на каких условиях ?

4 . «С помощью продолжительной инфляции правительства могут конфисковать у своих граждан , тайно и незаметно , значительную часть их достатка» , — считает английский ученый -экономист Дж. Кейнс .

Как вы относитесь к этому суждению? Объясните , каким образом происходит подобная конфискация . Кто проигрывает и кто выигрывает от инфляции ? Как защитить свои доходы ?

МЫСЛИ МУДРЫХ

«Деньги как навоз: если их не разбрасывать, от

них не будет толку».

Ф. Хайек (1899—1992), австрийский экономист,

политолог

Обществознание : учеб. для учащихся 11 кл. общеобразоват. учреждений : базовый уровень / Л. Н. Боголюбов, Н. И. Городецкая, А. И. Матвеев и др.; под ред. Л. Н. Боголюбова и др. . — М. : Просвещение, 2006. — 349 с.

Учебники и книги по всему предметам, домашняя работа, онлайн библиотеки книжек, планы конспектов уроков по обществознанию, рефераты и конспекты уроков по обществознанию для 11 класса скачать

Содержание урока

конспект урока конспект урока

опорный каркас опорный каркас

презентация урока презентация урока

акселеративные методы акселеративные методы

интерактивные технологии

Практика интерактивные технологии

Практика

задачи и упражнения задачи и упражнения

самопроверка самопроверка

практикумы, тренинги, кейсы, квесты практикумы, тренинги, кейсы, квесты

домашние задания домашние задания

дискуссионные вопросы дискуссионные вопросы

риторические вопросы от учеников

Иллюстрации риторические вопросы от учеников

Иллюстрации

аудио-, видеоклипы и мультимедиа аудио-, видеоклипы и мультимедиа

фотографии, картинки фотографии, картинки

графики, таблицы, схемы графики, таблицы, схемы

юмор, анекдоты, приколы, комиксы юмор, анекдоты, приколы, комиксы

притчи, поговорки, кроссворды, цитаты

Дополнения притчи, поговорки, кроссворды, цитаты

Дополнения

рефераты рефераты

статьи статьи

фишки для любознательных фишки для любознательных

шпаргалки шпаргалки

учебники основные и дополнительные учебники основные и дополнительные

словарь терминов словарь терминов

прочие

Совершенствование учебников и уроков прочие

Совершенствование учебников и уроков

исправление ошибок в учебнике исправление ошибок в учебнике

обновление фрагмента в учебнике обновление фрагмента в учебнике

элементы новаторства на уроке элементы новаторства на уроке

замена устаревших знаний новыми

Только для учителей замена устаревших знаний новыми

Только для учителей

идеальные уроки идеальные уроки

календарный план на год календарный план на год

методические рекомендации методические рекомендации

программы программы

обсуждения

Интегрированные уроки обсуждения

Интегрированные уроки

Если у вас есть исправления или предложения к данному уроку, напишите нам.

Если вы хотите увидеть другие корректировки и пожелания к урокам, смотрите здесь - Образовательный форум.

|