|

Гипермаркет знаний>>Богатомика 10-11

ТЕМА 12. Прибыль

- Суть и значение прибыли, ее связь с выручкой от реализации. Валовой доход. Рентабельность предприятия. Различие между доходами и прибылью.

- Распределение прибыли: на накопление, потребление и налоги.

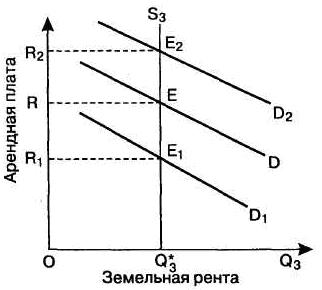

- Процент – доход на денежный капитал. Земельная рента. Прибыль от нематериальных активов.

«Одна из социалистических идей состоит в том, что делать прибыль порочно; по-моему, настоящий порок - это приносить убытки.» - Уинстон Черчилль.

После изучения этого раздела вы сможете:

• Усвоить суть и значение прибыли, валового дохода, их связь с выручкой от реализации.

• Разобраться а различиях между доходами и прибылью.

• Оценить выгоды в распределении прибыли на накопление, потребление и налоги.

• Научиться считать прибыль, доход на денежный капитал, земельную ренту.

• Определять разные показатели рентабельности предприятия.

- Суть и значение прибыли, ее связь с выручкой от реализации. Валовой доход. Рентабельность предприятия. Различие между доходами и прибылью.

Деловая притча от Тадао Ямагучи.

Однажды ученик спросил Учителя:

— Учитель, какой бизнес самый лучший?

— Для чего? — спросил Учитель. — Для того чтобы им заниматься, для того, чтобы пойти работать в компанию, которая им занимается, или для того, чтобы просто вложить в него деньги?

— Для того чтобы им заниматься, — сказал ученик. Тогда Учитель предложил ученикам вместе подумать над этим вопросом.

Ученики стали предлагать варианты:

— Тот бизнес, в котором выше прибыль?

— Каждый новый участник снижает прибыль отрасли, — сказал Учитель.

— Бизнес в отрасли, которая только развивается?

— Большая часть таких фирм гибнет, даже не дойдя до прибыли, мы знаем о тех, кто выжил, но их — меньшинство!

— Бизнес в той отрасли, где мало конкурентов!

— А почему их мало? Не потому ли, что прибыль невысока?

— Может быть, тот бизнес, который больше нравится?

— Что значит «нравится»?! — воскликнул Учитель. — Что за слово?

Ученик, предложивший этот вариант, смутился и попытался объяснить:

— Я имел в виду, что заниматься надо тем бизнесом, которым тебе настолько хочется заниматься, что без этого ты просто не можешь себя представить.

— И что, — нахмурился Учитель, — почему ты считаешь, что это лучше всего?

— Ну, может быть, потому, что в таком случае человек отдаёт всего себя своему делу и находит выходы из таких ситуаций, из которых другой, пришедший только за прибылью, не нашёл бы выхода и разорился?

— Это — ответ! — сказал Учитель, и занятия в тот день закончились.

При́быль — превышение в денежном выражении доходов (выручки от товаров и услуг) над затратами на производство и сбыт этих товаров и услуг.

Это один из наиболее важных показателей финансовых результатов хозяйственной деятельности субъектов предпринимательства (организаций и предпринимателей), ради которого и осуществляется предпринимательская деятельность.

Капитал и прибыль связанны между собой, что подтверждают следующие слова: «Капитал избегает шума и брани и отличается боязливой натурой. Это правда, но это ещё не вся правда. Капитал боится отсутствия прибыли или слишком маленькой прибыли, как природа боится пустоты. Но раз имеется в наличии достаточная прибыль, капитал становится смелым. Обеспечьте 10 процентов, и капитал согласен на всякое применение, при 20 процентах он становится оживлённым, при 50 процентах положительно готов сломать себе голову, при 100 процентах он попирает все человеческие законы, при 300 процентах нет такого преступления, на которое он не рискнул бы, хотя бы под страхом виселицы. Если шум и брань приносят прибыль, капитал станет способствовать тому и другому. Доказательство: контрабанда и торговля рабами.»[1]

Различают:

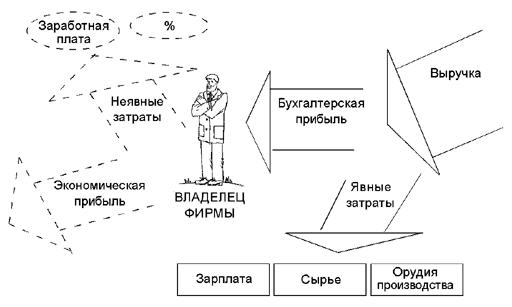

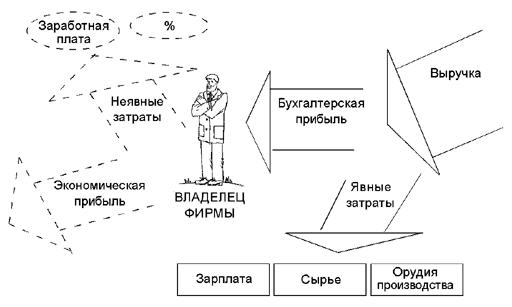

• бухгалтерская прибыль — разница между ценой реализации (доходами от продажи) и бухгалтерскими издержками;

• экономическая прибыль — учитывает дополнительные издержки, такие как некомпенсированные собственные издержки предпринимателя, не учтённые в себестоимости, в том числе «упущенная выгода», затраты на «стимулирование» чиновников, дополнительные премиальные работникам.

Если из полученной бухгалтерской прибыли вычесть неявные затраты, получится экономическая прибыль (см. Рисунок).

Обычно рассчитывают валовую (балансовую, общую) прибыль и чистую — остающуюся после уплаты из валовой прибыли налогов и отчислений.

В англоязычной бухгалтерской традиции понятию «прибыль» могут соответствовать разные термины — profit, gain, return. [2]

Начну с пары простых терминов, которыми описывается финансовое состояние, это выручка (revenue) и прибыль (income, profit). Выручка – это средства, которые получила компания от продажи продуктов и услуг без учета расходов. Т.е. если издательство продало 10 книг по $5, то его выручка составит 10*$5 = $50. Прибыль – это количество полученных денег с учетом затрат (expenses) на производство, распространение и т.п. Для упомянутого выше случая, если себестоимость (cost of revenue) одного экземпляра книги составляет $1, то прибыль компании будет 10*$5 – 10*$1 = $40. Данные параметры часто употребляются, как итоговые показатели работы компании за квартал и год и говорят об эффективности бизнеса. Если доходы меньше расходов, то компания убыточна, а прибыль отрицательна.

Какой самый быстрый способ посмотреть доход и прибыль известной компании за год? Оказывается, статьи в Wikipedia, посвященные компаниям, содержат краткие данные по доходу и прибыли в информационном блоке справа. Например, на странице Microsoft в Wikipedia указана выручка за 2008 год в сумме $60 миллиардов и прибыль в размере $17 миллиардов. На странице можно заметить, что для прибыли указаны два показателя: операционная прибыль (Operating income) и чистая прибыль (Net income). Их отличие в том, что чистая прибыль рассчитывается с учетом уплаты налогов и прочих выплат.

Целью бизнеса всегда было и есть - получение прибыли. Не удовлетворение всё возрастающих потребностей населения, а только прибыль. Хоть некоторым это и не нравится.

А что значит сделать очень эффективный бизнес? Это значит затратить минимум сил и денег (особенно своих), но получить максимум возможных богатств (имущества, денег, власти).

И вот ещё один пример такой виртуозной игры: "Американский инвестбанк JPMorgan Chase покупает одного из своих основных конкурентов - банк Bear Stearns, сообщает AP. Как объявили в воскресенье вечером представители компаний, JPMorgan Chase заплатит за Bear Stearns 236,2 миллиона долларов - по 2 доллара за каждую акцию банка, переживающего кризис. По итогам биржевых торгов 14 марта акции Bear Stearns оценивались в 30 долларов за единицу.

В 15 раз дешевле и своего основного конкурента! Так вот, тогда ещё, 14.03. Bear Stearns самоотверженно защищался. А потом появилось сообщение: "Инвестиционный банк Bear Stearns получит финансовую поддержку от Федеральной резервной системы (ФРС) США и банка JP Morgan, сообщает Bloomberg. " И акции повалились.

Чуть позже JPMorgan "помог" - всё скупил по дешёвке.

А вот ещё фантастическая сделка JP Morgan:

Британский ипотечный банк Northern Rock, серьезно пострадавший от ипотечного кризиса, продал часть своих активов третьему по величине банку США JP Morgan. Об этом сообщает агентство Reuters.

Сумма сделки составила 2,2 миллиарда фунтов стерлингов (4,3 миллиарда долларов). Деньги, полученные Northern Rock, будут направлены в счет погашения долга банка перед Банком Англии, который составляет 26 миллиардов фунтов стерлингов (более 52 миллиардов долларов).

В 2007 году Northern Rock считался пятым по величине ипотечным банком Великобритании. Однако в результате кризиса его рыночная стоимость упала с пяти миллиардов фунтов стерлингов (10,23 миллиарда долларов) в феврале текущего года до 430 миллионов фунтов стерлингов (880 миллионов долларов) в ноябре.

Одно из объяснений появления прибыли связано со ссылками на несовершенство конкуренции. Прибыль получается фирмой вследствие нарушения конкурентного равновесия из-за доминирования на рынке с элементами диктата цен вплоть до полной монополии.

Значение прибыли. Прибыль, остающаяся в распоряжении предприятия, используется им самостоятельно и направляется на дальнейшее развитие предпринимательской деятельности. Никакие органы, в том числе государство, не имеют права вмешиваться в процесс использования чистой прибыли предприятия. Рыночные условия хозяйствования определяют приоритетные направления собственной прибыли. Развитие конкуренции вызывает необходимость расширения производства, его совершенствования, удовлетворения материальных и социальных потребностей трудовых коллективов.

В соответствии с этим по мере поступления чистая прибыль предприятий направляется: на работы по созданию, освоению и внедрению навой техники; на совершенствование технологии и организации производства, на модернизацию оборудования; улучшение качества продукции; техническое перевооружение, реконструкцию действующего производства. Чистая прибыль является источником пополнения собственных оборотных средств.

Кроме того, она направляется на уплате процентов по кредитам, полученным на восполнение недостатка собственных оборотных средств, на приобретение основных средств, а также уплату процентов по просроченным и отсроченным кредитам.

За счет чистой прибыли уплачиваются некоторые виды сборов и налогов, например, налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров, сбор со сделок по купле-продаже валюты на биржах, сбор за право торговли и др.

Наряду с финансированием производственного развития прибыль, остающаяся в распоряжении предприятия, направляется на удовлетворение потребительских и социальных нужд. Так, из этой прибыли выплачиваются единовременные поощрения и пособия уходящим на пенсию, а также надбавки к пенсиям; дивиденды по акциям и вкладам членам трудового коллектива в имущество предприятия. Производятся расходы по оплате дополнительных отпусков сверх установленной законом продолжительности, оплачивается жилье, оказывается материальная помощь. Кроме того, производятся расходы на бесплатное питание или питание по льготным ценам (исключая специальное питание отдельных категорий работников, относимое на затраты производства).

Обеспечивая производственные, материальные и социальные потребности за счет чистой прибыли, предприятие должно стремиться к установлению оптимального соотношения между фондом накопления и потребления с тем, чтобы учитывать условия рыночной конъюнктуры и вместе с тем стимулировать и поощрять результаты труда работников предприятия.

Прибыль, остающаяся в распоряжении предприятия, служит не только источником финансирования производственного и социального развития, а также материального поощрения, но и используется в случаях нарушения предприятием действующего законодательства для уплаты различных штрафов и санкций. Так, из чистой прибыли уплачиваются штрафы при несоблюдении требований по охране окружающей среды от загрязнения, санитарных норм и правил. При завышении регулируемых цен на продукцию (работы, услуги) из чистой прибыли взыскивается незаконно полученная предприятием прибыль.

В случаях утаивания прибыли от налогообложения или взносов во внебюджетные фонды также взыскиваются штрафные санкции, источником уплаты которых является чистая прибыль.[3]

Рис. Пирамида источников прибыли компании

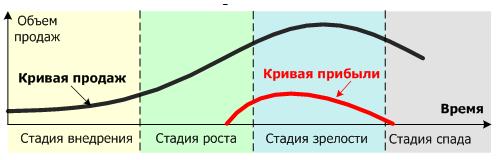

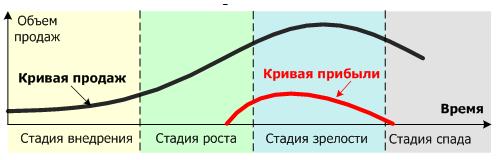

Вы́ручка от реализации (объём продаж) — количество денежных средств или иных благ, получаемое компанией за определённый период её деятельности, в основном за счёт продажи продуктов или услуг своим клиентам.

Эта кривая показывает как со временем изменяется объем продаж. Однако динамика продаж не напрямую связана с динамикой прибыли, что хорошо видно на следующем рисунке:

Рис. Кривые продаж и прибыли в жизненном цикле товара

Выручка отличается от прибыли, так как прибыль — это выручка минус расходы (издержки), которые компания понесла в процессе производства своих продуктов. Прирост капитала в результате увеличения по какой-то причине стоимости активов предприятия к выручке не относится. Для благотворительных организаций выручка включает общую стоимость полученных денежных подарков.

При этом деятельность предприятия можно характеризовать по нескольким направлениям:

• выручка от основной деятельности, поступающая от реализации продукции (выполненных работ, оказанных услуг);

• выручка от инвестиционной деятельности, выраженная в виде финансового результата от продажи внеоборотных активов, реализации ценных бумаг;

• выручка от финансовой деятельности.

Общая выручка складывается из выручки по этим трем направлениям. Однако основное значение в ней отдается выручке от основной деятельности, определяющей весь смысл существования предприятия.

На рынке предприятия выступают как относительно обособленные товаропроизводители. Установив цену на продукцию, они реализуют ее потребителю, получая при этом денежную выручку, что не означает еще получения прибыли. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство и реализацию, которые принимают форму себестоимости продукции.

Если выручка превышает себестоимость, финансовый результат свидетельствует о получении прибыли. Предприятие всегда ставит своей целью прибыль, но не всегда ее извлекает. Если выручка равна себестоимости, то удается лишь возместить затраты на производство и реализацию продукции. При затратах, превышающих выручку, предприятие превышает установленный объем затрат и получает убытки - отрицательный финансовый результат, что ставит предприятие в достаточно сложное финансовое положение, не исключающее и банкротство.

Для предприятия прибыль является показателем, создающим стимул для инвестирования в те сферы, где можно добиться наибольшего прироста стоимости. Прибыль как категория рыночных отношений выполняет следующие функции:

• характеризует экономический эффект, полученный в результате деятельности предприятия;

• является основным элементом финансовых ресурсов предприятия;

• является источником формирования бюджетов разных уровней.

Определенную роль играют и убытки. Они высвечивают ошибки и просчеты предприятия в направлениях использования финансовых средств, организации производства и сбыта продукции.

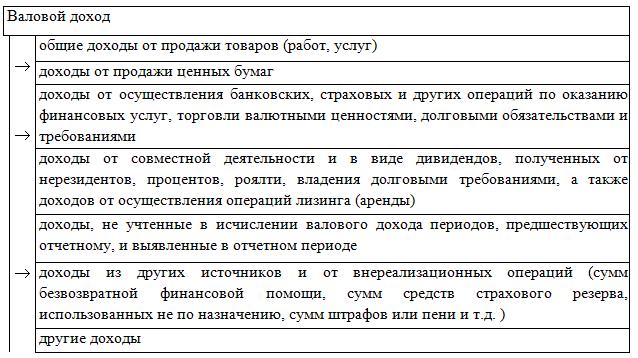

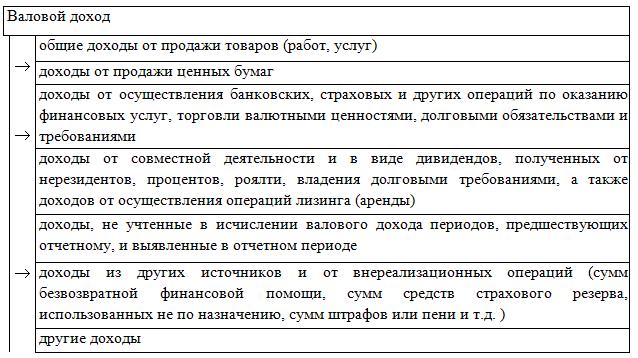

Валовой доход. Валовой доход - исчисленный в денежном выражении суммарный годовой доход предприятия, фирмы, полученный в результате производства и продажи продукции, товаров, услуг. Валовой доход определяется как разность между денежной выручкой от продажи товара и материальными затратами на его производство.

Валовой доход включает: общие доходы от продажи товаров (работ, услуг), в том числе вспомогательных и обслуживающих производств;

• доходы от продажи ценных бумаг;

• доходы от осуществления банковских, страховых и других операций по оказанию финансовых услуг;

• доходы от торговли валютными ценностями, ценными бумагами, долговыми обязательствами и требованиями;

• доходы от совместной деятельности и в виде дивидендов, полученных от нерезидентов, процентов, роялти, владения долговыми требованиями, а также доходов от осуществления операций лизинга (аренды);

• доходы, не учтенные в исчислении валового дохода периодов, предшествующих отчетному, и выявленные в отчетном периоде; доходы из других источников и от внереализационных операций, в том числе в виде:

• сумм безвозвратной финансовой помощи, полученной предприятием, стоимости товаров (работ, услуг), безвозмездно предоставленных предприятию;

• сумм неиспользованной части денежных средств, которые возвращаются из страховых резервов;

• сумм средств страхового резерва, использованных не по назначению;

• стоимости материальных ценностей, переданных предприятию согласно договорам хранения и использованных им в собственном производственном или хозяйственном обороте;

• сумм штрафов, неустойки или пени, полученных по решению сторон договора или по решению соответствующих государственных органов, суда, арбитражного или третейского суда;

• сумм государственной пошлины, предварительно уплаченной истцом, которая возвращается в его пользу по решению суда (арбитражного суда).

Величина валового дохода предприятия зависит от количества продаваемых результатов производства (продукции, товаров, работ, услуг) и от цены единицы каждого вида продаваемой продукции. Таким образом, процесс формирования дохода может быть представлен по одному виду продукции формулой:

Д = Ц x Q

где: Д — доход предприятия, грн.;

Ц — цена продажи продукции (товара, работ, услуг), грн.;

Q — количество проданной продукции (товара, работ, услуг), нат. ед. изм.

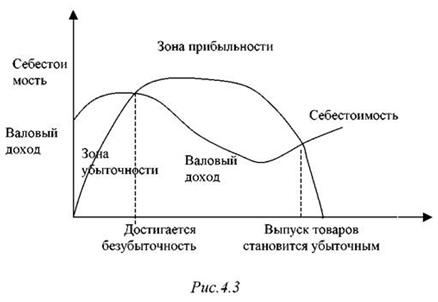

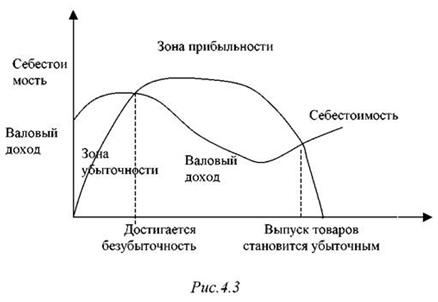

На рисунке показана связь валового дохода и себестоимости продукции.

Как увеличить прибыль?

Деятельность коммерческой фирмы характеризуется потоком денежных средств. Любое управленческое решение влияет на этот поток в лучшую или в худшую сторону. Эти решения всегда являются оптимизационными, то есть всегда существует лучшее решение с точки зрения цели работы предприятия. Деятельность различных предприятий направлена на разные цели. Так, для военного завода целью работы может быть качество продукции, сроки изготовления заказа. Однако для коммерческой фирмы целью работы всегда является получение прибыли, поэтому в качестве целевой функции выступает прибыль.

По некоторым оценкам, коммерческие фирмы теряют от неоптимальности принятия управленческих решений зачастую больше, чем от налогообложения и иных прямых потерь. Как установить цену на реализуемые фирмой товары (работы, услуги), чтобы прибыль при этом была максимальной? Слишком высокая цена приведет к уменьшению объемов реализации и, соответственно, к уменьшению прибыли. Слишком же низкая цена, несмотря на большие объемы реализации, не позволяет окупить расходы. Между этими двумя крайними случаями и находится оптимальная цена, при которой прибыль, получаемая фирмой от реализации данной продукции (работ, услуг), будет максимальной.

Через какое время необходимо менять оборудование? Слишком часто это делать невыгодно. Однако и затягивать с заменой оборудования нельзя, поскольку возрастающие расходы на ремонт и связанные с ним простои приведут к увеличению среднегодовых затрат. Существует оптимальный срок эксплуатации оборудования, при котором среднегодовые расходы фирмы будут минимальными.

Есть некоторые оптимизационные елементы затрат и доходов, которые могут влиять на увеличение или уменьшение прибыли предприятия. Это:

- Оптимизация объема закупки товаров.

- Оптимизация дебиторской задолженности.

- Оптимизация кредиторской задолженности.

- Минимизация налогов.

- Оптимизация ценообразования.

- Оптимизация срока амортизации.

Далее нужно рассмотреть практическую форму для оценки возможностей увеличения прибыли, которая может применяться для любого бизнеса как в долгосрочной, так и в краткосрочной перспективе. Содержит анализ действий для увеличения доли рынка и разработки новых методов конкурирования.

А. Сокращение издержек.

1. Бизнес неприбылен.

2. У конкурентов более высокие показатели рентабельности продаж.

3. Покупатели не ценят некую составляющую предложения товара.

4. Затраты на единицу продукции растут на протяжении длительного времени.

5. Некоторые конкуренты передают отдельные виды работ внешним фирмам, а вы выполняете их сами.

В. Повышение цены.

6. Конкуренты, вероятно, вслед за вами повысят цены.

7. Прибыльность сегмента низка.

8. Ваша доля рынка увеличивается.

9. Покупатели оценивают вас высоко.

10. У вас более низкие цены, чем у конкурентов.

С. Снижение цены.

11. У ваших конкурентов более низкие цены.

12. Вы теряете долю рынка из-за цены.

13. Маловероятно, что конкуренты тоже понизят цены.

14. Прибыли выше «нормальной зоны».

15. Покупатели считают, что цена — наиболее важный критерий.

D. Изменения в структуре бизнеса.

16. Показатели прибыльности ваших сегментов сильно различаются.

17. Показатели относительной доли рынка ваших бизнес-сегментов очень различны.

18. Покупательские оценки вашей деятельности на разных сегментах весьма различаются.

19. У вас существует возможность добиться лидерства на определенном сегменте при условии, что вы на нем сконцентрируетесь.

Е. Изменения в основной деятельности.

20. Вы, очевидно, являетесь лучшими в какой-то части «цепочки создания ценности» (такой, как научно-исследовательская деятельность и разработки, производство, маркетинг и т. п.), и вам следует сконцентрироваться только на этой деятельности и передать все остальное другим компаниям.

21. Вы можете «перекрыть» канал или бизнес путем интеграции вперед или назад.

F. Расширение деятельности в имеющихся сегментах.

22. Вы обладаете способностью расти быстрее, чем рынок.

23. Вы можете поглотить конкурентов, путем приобретения, не выплачивая фантастических сумм.

24. Вы можете достичь более высоких цен и/или более низких издержек, чем любой конкурент на выбранном сегменте.

G. Расширение деятельности в смежных сегментах.

25. Существуют такие сегменты бизнеса, в которых вы можете хорошо использовать свои навыки или преимущество в издержках, чего вы сейчас не делаете.

26. Ни один из конкурентов в этих смежных сегментах не крупнее вас и не финансируется лучше.

27. Смежные сегменты по крайней мере также прибыльны, как и те, в которых вы сейчас находитесь.

Н. Изобретения и инновации.

28. Вы успешны в данной области.

29. Отрасль исторически не является очень инновационной.

30. Нововведения инициируются поставщиками.

31. С помощью инноваций могут быть привлечены новые покупатели.

32. Вы может скопировать новые тенденции, существующие в других отраслях, которые еще не применялись в вашей отрасли.

33. Вы обнаружили возможность для инноваций в вашей отрасли, которые на данный момент применяются только в других странах.

Как увеличить прибыль в долгосрочном периоде

А. Действия, направленные на увеличение доли рынка в существующих сегментах

Замечание: вы должны увеличивать долю рынка только в том случае, если сегмент является для вас одним из основных, а рынок привлекателен. В определенных сегментах вы должны активно стремиться к тому, чтобы «продать» долю рынка, для того чтобы оплатить увеличение доли рынка в ключевых сегментах. Будьте избирательны.

1. Снизьте цены. Цены должны быть снижены, если: 1) рынок или важная и прибыльная его часть чувствительны к цене; 2) вы можете быть твердо уверены, что конкуренты не будут, в свою очередь, надолго снижать цены или, во всяком случае, у вас при обслуживании этого сегмента будут более низкие издержки, чем у конкурентов. В последнем случае будет не столь принципиально, снизят ли конкуренты цены, потому что рано или поздно им придется вновь их повысить или уйти с сегмента (если только сегмент не столь важен для них, что они будут готовы нести убытки, для того чтобы сохранить долю рынка).

Ценовая чувствительность широко различается в зависимости от рынка, но трудно найти такие сегменты, которые в долгосрочном периоде могут не поддаться попыткам производителей привлечь их высокой ценностью товара в обмен на уплату дополнительной суммы денег.

Снижение цен — это не очень популярная тактика, но она практически всегда эффективна при стремлении к увеличению доли рынка. Окупаемость может быть не очень быстрой: снижение цен обычно приводит к существенному сокращению прибыли на протяжении первых трех или пяти лет. Но есть и несколько примеров того, когда последовательно проводимая политика снижения цен не оказывала подобного воздействия и приводила к тому, что бизнес становился гораздо более дорогостоящим в долгосрочном периоде.

Снижение цен должно привести к формированию следующего эффективного цикла: увеличение доли рынка; непосредственно следующее за ним давление на внутренние издержки, вызванное более низкой прибылью; более высокий объем продаж, ведущий в ближайшем будущем к сокращению издержек на единицу продукции; еще большее увеличение доли рынка; давление на конкурентов, с тем чтобы они или вышли из бизнеса или перешли в сегменты, где цены более высокие; дальнейшее увеличение доли рынка; дальнейшее снижение себестоимости единицы продукции и т. д.

Единственный случай, когда снижение цен приносит ущерб его инициатору и всем остальным, — это когда в бизнесе существуют значительные избытки мощностей, а также существуют неэкономические барьеры выхода. Во всех остальных случаях это очень хороший шаг.

2. Создайте дополнительные свойства, ценность, сервис и качество. Эта тактика должна сопровождаться снижением издержек производства и не должна рассматриваться как его альтернатива. Надо сказать, что это гораздо более популярная тактика, чем снижение цены, а тех, кто достигает успеха, следуя ей, как правило, гораздо меньше. Это связано не с тем, что эта тактика плоха, а просто с тем, что ее гораздо сложнее реализовать. Однако те фирмы, которые являются успешными на протяжении более или менее длительного периода времени, практически всегда стараются предоставить своим покупателям нечто большее — больше, чем они предоставляли год назад, и больше, чем их конкуренты.

3. Устраните конкурента или путем его поглощения, или заставив его уйти с сегмента. В некотором смысле вся прибыльная экономическая деятельность подразумевает установление очень высокой относительной доли рынка на сегменте, или, выражаясь эмоционально, установление монополии, или по крайней мере олигополии. В общем, лучший способ достижения этой цели — обеспечение более качественного и дешевого обслуживания своих покупателей.

Но, без сомнения, устранение конкурентов также чрезвычайно помогает. К счастью, механизмы антитрестовских и антимонопольных ограничений недостаточно тщательно отлажены или не столь распространены, для того чтобы препятствовать этому в большинстве случаев.

Практически единственным случаем, когда устранение значительного конкурента не помогает, является ситуация, когда входные барьеры незначительны и устранение одной фирмы может просто привести к тому, что на рынок придет другая, так что вам нужно будет оценить, насколько велики шансы того, что это произойдет. Если шансы незначительны, то приобретение конкурента или следование такой ценовой политике, которая вынуждает его уйти с рынка, практически всегда окупится сполна независимо от того, что показывает вам анализ затрат и результатов на данный момент.

4. Инвестируйте больше и более разумно, чем ваши конкуренты. Рыночная доля в конце концов переходит к тому из конкурентов, кто в большей степени привержен идее, кто инвестировал большую сумму. Традиционно под инвестициями понимают вложения в физический капитал в форме заводов, сетей распределения, сервисных центров, розничных торговых точек и/или компьютерных систем. Это по-прежнему представляется важным во многих отраслях, но все более эффективными являются инвестиции в программное обеспечение, научные исследования и разработки, разработку брэндов, сближение с покупателями, дизайн и нововведения.

Но инвестиции — не инвестиции, если они не обходятся дорого. По определению инвестициям не свойственна мгновенная окупаемость, и, как правило, они окупаются не скоро. Составьте список всех возможных инвестиций, которые вы могли бы осуществить. Затем оцените потенциальную выгоду от их реализации с точки зрения доли рынка в ближайшие десять лет. Попытайтесь дать предположительную оценку, опираясь на соответствующую базу для каждого возможного варианта инвестиций. Цифры будут неверными, но при этом все равно полезными. Затем дайте предположительную оценку стоимости каждой инвестиции и ранжируйте все варианты инвестиций в соответствии с их рентабельностью. После этого осуществляйте по порядку все инвестиции из вашего списка, которые вы можете себе позволить.

Второй способ увеличения качества и количества прибыли в долгосрочном периоде — это изменение правил игры в ключевом сегменте.

В. Действия, направленные на конкурирование по-новому

Замечание. Конкурирование по-новому — это очень сильное и мощное средство, однако оно может быть невозможным или неподходящим для определенной фирмы. Тем не менее к вопросу конкурирования по-новому всегда стоит подходить наиболее творчески, хотя бы только для того, чтобы быть осведомленным о потенциальных угрозах для вашего традиционного бизнеса. К тому же вы просто можете сорвать банк...

1. Обдумайте радикальные способы снижения издержек в каждом виде деятельности до уровня, вполовину меньшего по сравнению с текущим. Это будет невозможно, если вы не сделаете что-то совершенно по-иному. Проведите коллективное обсуждение возможных способов, сколь угодно нестандартных.

2. Отдельно обдумайте, в каких случаях «меньше» могло бы означать «лучше», например самообслуживание в супермаркетах и на бензозаправках, где одновременно может быть снижена стоимость и покупатели, возможно, предпочитают быть более активно привлеченными к участию в процессе.

3. Определите наиболее дорогую часть выполняемых в отрасли операций и проведите «мозговую атаку», с тем чтобы найти решение относительно того, как можно изменить ситуацию.

4. Подумайте, что информационные технологии и Интернет, применяемые творчески, могли бы дать отрасли. Как бы это могло выглядеть лет через тридцать?

5. Поставьте себя на место покупателя. Что сегодня раздражает ее или его в том, как их обслуживают? Как это может быть сделано лучше? Может ли покупатель участвовать в предоставлении некоторых услуг?

6. Мысленно перенеситесь в прошлое и представьте, что товар/услуга сегодня еще не существует. Как бы вы начали создавать отрасль с нуля, если бы вы не могли просто скопировать то, как она развивалась исторически? При ответе на этот вопрос нельзя использовать существующие способы.

7. Как могла бы выглядеть «более зеленая» отрасль? А более социально ответственная? Та, которая больше соответствует социальным изменениям? Та, которая более интересна и для поставщика, и для покупателя?

8. Украдите идеи у других отраслей, где разворачивается конкуренция по-новому.

9. Украдите идеи у других стран, где что-то делается по-другому или более дешевым способом.

Третий способ увеличения прибыли в долгосрочном периоде — это вхождение в новые сегменты, особенно в те, которые являются «смежными» по отношению к тем сегментам, в которых вы на данный момент присутствуете и которые являются для вас прибыльными. Некоторые идеи приведены ниже.

С. Проникновение в новые сегменты

1. Обдумайте, каким образом вы могли бы использовать имеющуюся затратную базу в новом сегменте...

2. ...или использовать имеющиеся навыки, в отношении которых вы полагаете, что они лучше, чем у ваших конкурентов.

3. Подумайте о тех товарах/услугах, которые те «хорошие» покупатели, которые у вас уже есть, возможно, захотели бы у вас купить.

4. Придумайте другие различные способы использования имеющихся у вас технологий.

5. Составьте список всех сегментов, в которых работают ваши конкуренты. Почему вы в них не работаете? (Но будьте осторожны: для этого могут быть веские причины.)

6. Изучите ряд услуг, предоставляемых вашими «коллегами» в других странах и/или в схожих отраслях.

7. Существуют ли конкуренты, которые являются лидерами в смежном по отношению к вашему сегменте? Могло бы иметь смысл их приобретение или организация совместного предприятия? [9]

Для расчета прибыльности и прибыли возьмем интересный для тинейджеров пример – расчет прибыльности от установки и функционирования солярия.

Доходы:

В течение первых 3-х месяцев при минимальной 1-но часовой загрузке (4-5 сеанса по 10-15 минут в день и средней стоимости 1-го сеанса в пределах €3 общий доход в месяц (26 рабочих дней) составляет до €234). €234 х 3 месяца = €702.

В течение следующих 3-х месяцев при практически тех же условиях, но при гарантии качества самой услуги (приличный уровень солярия, гарантировано хороший загар) количество посетителей солярия увеличивается в среднем на 50%, т.е. доход за этот период составляет до €1050.

В дальнейшем, убедившись в рентабельности солярия и приобретя опыт работы с ним, владельцы салонов начинают активно рекламировать услуги солярия и совершенствовать методы обслуживания клиентов. Благодаря этому, в течение последующих 6 месяцев количество посетителей увеличивается еще как минимум на 50%, что обеспечивает доход за указанный период до €3150.

Таким образом, выручка за первый год работы солярия составляет до €4900.

Расходы:

При этом затраты (расчет на 12 месяцев) на расходные материалы составляют:

1. Зарплата персонала (для обслуживания солярия выделять отдельного человека нет необходимости). Как правило включение солярия для клиента и протирка стекла после сеанса осуществляются администратором салона, а уборка помещения, где стоит солярий входит в круг обязанностей штатной уборщицы). Как правило для стимулирования активности администратора в предложении услуг солярия и компетентному консультированию клиентов, для него устанавливается дополнительная оплата в размере 5% от суммы дохода за солярий. В нашем расчете эта сумма за год составляет - около €235.

2. Дезинфекция для протирки стекол - €30.

3. Замена ламп - около €368. При указанной загрузке солярия (78 часов за первые 3 месяца; 117 часов за следующие 3 месяца; 351 часов в течение последующих 6 месяцев) комплект стандартных ламп (ресурс 500 рабочих часов), выработает практически весь свой ресурс. Замена комплекта ламп на такой солярий составляет в среднем €368 (26 х €13 (стоимость одной интенсивной лампы (800 ч) + 1 (400 Вт лампа для лица) х €30; итого: €338 + €30 = €368).

4. Техническое обслуживание / профилактика - €30 (два вызова мастера для чистки и осмотра по €15 за каждый вызов).

5. Замена нижнего стекла - около €130. При надлежащем уходе за акриловыми стеклами нижнее стекло обычно служит не менее 24 месяцев, а верхнее стекло выходит из строя чрезвычайно редко. При стоимости фирменного стекла на указанную модель солярия в €260 и предположении, что одно стекло служит в среднем как минимум 2 года, затраты в год на стекло и составят €130.

6. Электроэнергия - €70.

Всего затраты в год на расходные материалы и работы составят приблизительно €870

Итого согласно представленному расчету:

€4900 (приход) - €870 (затраты) = €4030 прибыль в год.

Рентабельность предприятия.

Рентабельность (нем. rentabel - доходный, прибыльный), относительный показатель экономической эффективности. Рентабельность комплексно отражает степень эффективности использования материальных, трудовых и денежных ресурсов, а также природных богатств. Коэффициент рентабельности рассчитывается как отношение прибыли к активам, ресурсам или потокам, её формирующим. Может выражаться как в прибыли на единицу вложенных средств, так и в прибыли, которую несёт в себе каждая полученная денежная единица.

Рентабельность сделки – это тот определяющий фактор, который говорит руководителю, есть ли экономический смысл в ее заключении. А значит простого математического подсчета доходов и расходов недостаточно. Ведь предстоит еще учесть немало рисков, которые могут повлиять на финансовый эффект будущей сделки и определить истинную стоимость привлекаемых для ее финансирования активов.

Можно ли определить тот уровень рентабельности, при котором следует одобрить или запретить предполагаемый контракт или начать разработку нового продукта? Нормативных значений не существует, поскольку рентабельность может быть различной для отдельных видов деятельности, а также зависеть от времени, через которое продукт или сделка начнет приносить прибыль. К тому же, нельзя обратиться и к международному опыту. Ведь считающееся нормальным для многих стран значение в 6-8 % неприемлемо для Украины с инфляцией в 20% годовых. Однако одну рекомендацию дать все-таки можно. Минимальное значение рентабельности должно быть выше средней процентной ставки по депозитным вкладам в коммерческом банке. Иначе имеет смысл просто вложить все свободные на депозит и жить на депозитную ренту. Но это – крайний случай, не стоит строить бизнес-прогнозирование новой сделки подобным образом.

Современному предприятию мало быть просто успешным. Надо быть прогнозируемо удачным, ведь тогда и только тогда бизнес вызывает доверие у внешних инвесторов, да и у собственных акционеров тоже. Надежность оценивают только по взвешенным и прогнозируемым проектам, а не по сногсшибательной нереальной прибыли, свалившейся как «снег на голову». Для этого финансовые службы компаний составляют бюджеты предприятий, которые и принимают к исполнению на определенный период.

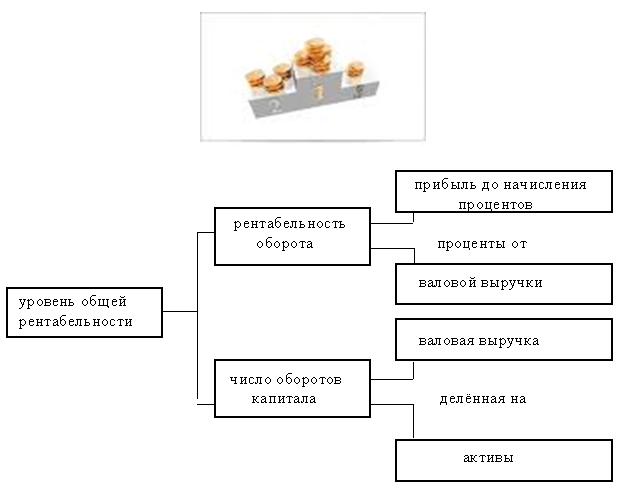

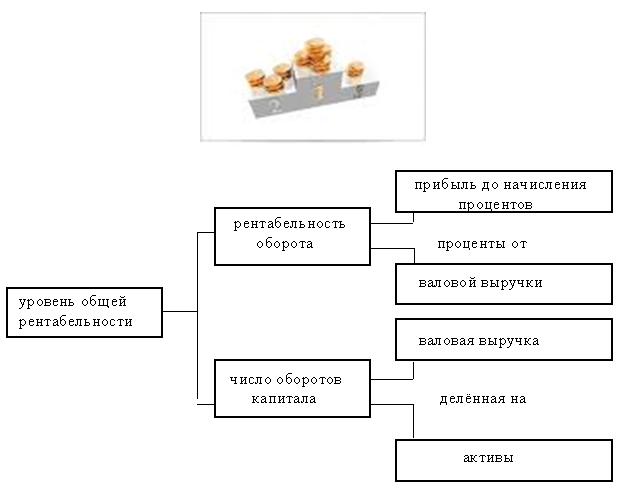

Рисунок. Общая рентабельность

Показатели рентабельности.

Рентабельность продукции — отношение (чистой) прибыли к полной себестоимости.

ROM = ЧП/Себестоимость *100 %

Рентабельность основных средств — отношение (чистой) прибыли к величине основных средств.

ROFA = ЧП/Основные средства *100 %

Рентабельность продаж (Margin on sales, Return on sales) — прибыли от продаж к выручке.

ROS = Прибыль от продаж/Выручка *100 %

Рентабельность персонала — отношение (чистой) прибыли к среднесписочной численности персонала.

ROL = Чистая прибыль/Среднесписочная численность*100 %

Коэффициент базовой прибыльности активов (Basic earning power) — отношение прибыли до уплаты налогов и процентов к получению к суммарной величине активов.

BEP = EBIT/Активы*100 %

Рентабельность активов (ROA) — отношение операционной прибыли к среднему за период размеру суммарных активов.

ROA = Операционная прибыль/Активы*100 %

Рентабельность собственного капитала (ROE) - отношение чистой прибыли к среднему за период размеру собственного капитала.

ROE = Чистая прибыль/Собственный капитал*100 %

Рентабельность инвестированного, перманентного капитала (ROIC) — отношение чистой операционной прибыли к среднему за период собственному и долгосрочному заёмному капиталу.

ROIC = Чистая прибыль+(1-Ставка налога на прибыль)/Инвестированный капитал *100 %. В частном случае, при использовании в качестве инвестированного капитала заемных средств ROIC = (Чистая прибыль + сумма % по заемному капиталу *(1-ставка налога на прибыль))/(собственный капитал+заемный капитал)

Рентабельность производства - Прибыль / Стоимость основных фондов + стоимость оборотных средств.

Рентабельность наценки (Profitability of the margin) — отношение себестоимости продукции к его продажной цене.

Наиболее важные показателями рентабельности являются: рентабельность продаж, рента́бельность акти́вов, рентабельность производства, рента́бельность со́бственного капита́ла.

Рентабельность Продаж (англ. Return on Sales) — коэффициент рентабельности, который показывает долю прибыли в каждом заработанном рубле. Обычно рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Рентабельность Продаж = Чистая прибыль / Выручка

Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях. Часто используется для оценки операционной эффективности компаний. Однако следует учитывать, что при равных значениях показателей выручки, операционных затрат и прибыли до налогообложения у двух разных фирм рентабельность продаж может сильно различаться, вследствие влияния объемов процентных выплат на величину чистой прибыли.

Рента́бельность акти́вов (англ. return on assets, ROA) — относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на общую величину активов организации за период. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. Показывает способность активов компании порождать прибыль.

Рентабельность активов — индикатор доходности и эффективности деятельности компании, очищенный от влияния объема заемных средств. Применяется для сравнения предприятий одной отрасли и вычисляется по формуле:

Рентабельность активов = Чистая прибыль за период / Средняя величина активов за период.

Ra = P / A

где: Ra — рентабельность активов, P — прибыль за период, A — средняя величина активов за период.

Рентабельность активов (экономическая рентабельность активов) показывает сколько приходится прибыли на каждую гривну, вложенный в имущество организации.

Рентабельность производства рассчитывается как отношение прибыли от реализации к сумме затрат на производство и реализацию продукции. Коэффициент показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Этот показатель может рассчитываться как в целом по предприятию, так и по его отдельным подразделениям или видам продукции.

Рента́бельность со́бственного капита́ла (англ. return on equity, ROE) — относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на собственный капитал организации. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. Показывает отдачу на инвестиции акционеров с точки зрения учетной прибыли.

Рентабельность собственного капитала = Чистая прибыль/Средняя величина акционерного капитала за период.

Как расчитать рентабельность?

Нужно расчитать рентабельность:

• прибыль: 3800000

• затраты: 3504400

рентабельность продукции: прибыль/затраты* 100%

3800000/3504400*100% = 1.0843511, то есть 8,4 %.

Оценка рентабельности – то, что должен сделать любой бизнесмен перед стартом своего дела. Для малого бизнеса ошибка в этом деле может стать роковой. Только четко и грамотно проведенная аналитика – залог вашего успеха и процветания.

Как увеличить рентабельность?

В экономике к наиболее обобщающим путям повышения рентабельности производства относятся следующие.

1. Все пути, повышающие сумму прибыли.

2. Все пути, улучшающие эффективность использования основных фондов.

3. Все пути, улучшающие эффективность использования оборотных средств.

В экономической практике используются множество специфических показателей рентабельности. Все они играют в экономике определенную роль. Однако для отраслевой экономики, для общего взгляда на экономические процессы изложенные здесь показатели вполне достаточны и верны.

При нормально функционирующей экономике уровень рентабельности производства в промышленности находится в пределах 20-25 %, а сельском хозяйстве - 40-50 %.

В практике работы промышленного предприятия имеютсяябольшие резервы роста рентабельности. Они носят характер традиционных (рост товарооборота, снижение издержек обращения и т. п.). В современных же условиях надо использовать для наращивания рентабельности не только традиционные пути, но и новые, открытые в ходе рыночных преобразований, приватизации. Среди них основными являются:

- формирование коммерческого ассортимента с учетом рентабельностьности товаров;

- новая философия взаимоотношений с контрагентами;

- использование возможностей рисковой деятельности;

- инновационная политика;

- оптимальные масштабы предприятия;

- использование возможностей меняющейся конъюнктуры рынка;

- акционирование;

- выгодное размещение денежных ресурсов и др.

Выгодная закупка товаров, к примеру, сама по себе не означает еще высокой рентабельности. Поэтому важно обеспечить правильную сбытовую политику непосредственно в магазине, т. е. разместить товар так, чтобы он принес больше рентабельности. Все товары условно делятся на три группы высокого, среднего и низкого уровня рентабельности. Рациональное размещение товаров с учетом вышесказанного позволяет максимизировать рентабельность и минимизировать затраты.

Пример. Сравнительный анализ реализации двух популярных видов стирального порошка позволяет выявить уровень доходов на один квадратный метр торговой площади (оценка прямой рентабельностьности товара). Первоначальный анализ, поскольку стиральный порошок «А» дает большую массу рентабельности, а его запасы быстро оборачиваются, приводит к заключению, что рентабельность продаж стирального порошка «А» выше, чем порошка “В”. Однако сравнение рентабельности в расчете на 1 м" торговой площади позволяет сделать обратный вывод. Рентабельность реализации порошка «В» выше. Наращивание массы рентабельности при продаже последнего сдерживается недостаточчым выделением для него экспозиционной площади, что и предопределило ее потерю .

Размеры рентабельности коммерческого предприятия находятся в тесной зависимости от доли рентабельности в цене единицы продукции и скорости обращения товаров.

Увеличению рентабельности коммерческого предприятия способствует рост продажи товаров, обусловленный ростом числа новых покупателей, объемов покупок постоянными клиентами, снижением цен и стоимости самого процесса реализации.

В свою очередь такая возможность прироста товарооборота зависит от уровня организации торговли, степени внедрения маркетинга, эффективности управленческих решений.

В частности, новых покупателей можно привлечь более совершенной, чем у других предприятий, выкладкой товаров, хорошей рекламой и пропагандой, высокой репутацией и специализацией коммерческого предприятия, дополнительными торговыми услугами, более низкими ценами (при том же качестве продукции), легкостью приобретения (отсутствие очередей, широкий выбор товаров и т. п.), предложением покупателям товаров с учетом их покупательских привычек.

На решение об увеличении покупок постоянными клиентами влияют: демонстрация продукции, уровень реализации идей (связанных с удобствами для покупателя, полнотой ассортимента и т. п.), наличие в продаже товаров, пользующихся спросом населения, сопутствующих изделий, реклама принудительного ассортимента, уровень цен.

Увеличение объемов реализуемой продукции в результате снижения цен и стоимости торговых услуг возможно при реальном снижении стоимости предназначенной к реализации продукции, ускорении оборачиваемости товарных запасов, повышении управляемости запасами и закупками, ликвидации неходовых товаров, широком внедрении самообслуживания, повышении эффективности использования торговых площадей.

Деятельность коммерческого предприятия должна быть направлена на рост прибылей как для себя, так и для поставщиков товаров. Если у одного или другого предприятия имеются два-три предложения на продажу или покупку товаров по одинаковой .цене, как правило, выбирается предложение того предприятия, с которым установлены тесные контакты хозяйственного сотрудничества, которое в прошлом не однажды оказывало помощь в решении возникающих проблем в процессе производства, поставки и реализации продукции.

Современная экономическая теория и практика риск рассматривает как один из факторов формирования рентабельности. При этом некоторая часть рентабельности представляет собой вознаграждение за готовность идти на риск и за эффективное управление риском (значимость последнего в странах с развитой рыночной экономикой в последние годы возросла).

Большое влияние на рентабельность оказывает размер задолженностей. Это обусловлено различиями между процентной ставкой по банковским кредитам и нормой рентабельности на вложенный капитал. До тех пор пока процентная ставка по банковским кредитам будет ниже, чем норма рентабельности на вложенный капитал, рентабельность будет расти (эффект рычага). Как только процентная ставка и норма рентабельности выравняются, предприятие (компания) перестанет увеличивать задолженности. Мелкие и средние предприятия стараются избежать задолженности (насколько это возможно).

Однако, прибегая к задолженностям в целях использования эффекта рычага для роста рентабельности, необходимо помнить о том, что при низком уровне рентабельности заем по высоким ставкам становится опасным : задолженность в этом случае может привести к значительному сокращению рентабельности, а иногда и к банкротству.

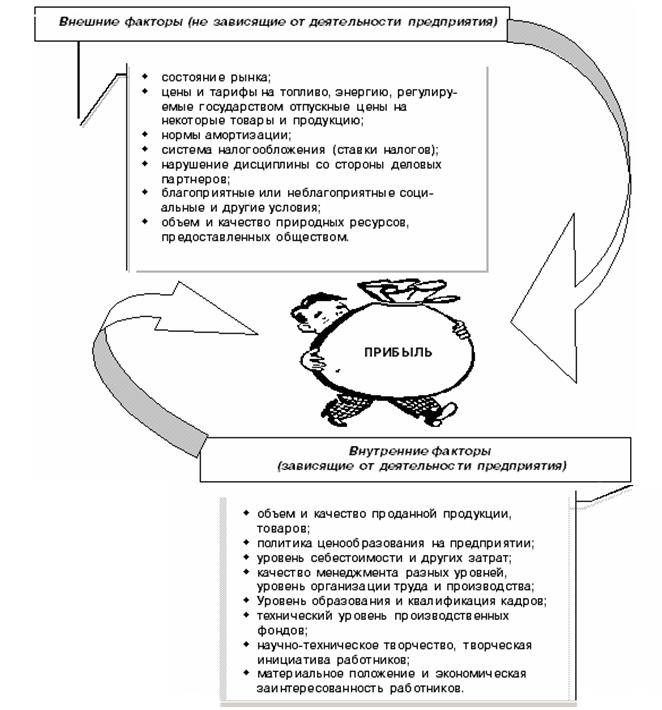

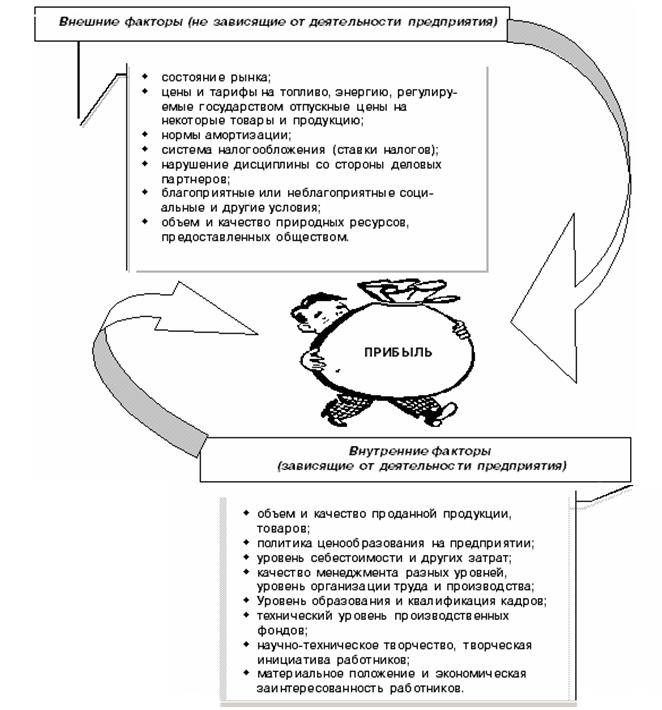

Рис. Факторы, которые влияют на формирование прибыли.

Доход и прибыль. Доходы предприятия - экономический показатель работы предприятия, отражающий финансовые поступления от всех видов деятельности.

Доходы предприятия - общая сумма денег, полученная от продаж.

Стремление к максимизации своего дохода диктует экономическую логику поведения любому рыночному субъекту. Оно выступает в качестве конечной цели и мощного стимула массового повседневного предпринимательства.

Получение фирмой дохода свидетельствует о реализации продукции, целесообразности произведенных затрат, об общественном признании потребительских свойств продукта.

Пасси́вный дохо́д — это доход, который не зависит от каждодневной деятельности. Это доход, например, получаемый от финансовых активов. Пассивный доход является составной и органической частью такого понятия как финансовая независимость.

Коэффициент богатства — отношение дохода от всех активов к расходам за определённый период времени.

Рассчитывается по формуле

КБ = P/O,

где:

КБ — коэффициент богатства в определённый период времени,

P — доход за тот же период времени,

O — расходы за тот же период времени.

Прибыль отличается от дохода именно последовательностью формирования, а именно прибыль формируется после того как от дохода отнимаются все затраты, понесенные компанией. Доход символизирует «грязный» поток денег, а прибыль – «чистый». Различие в том, что прибыль – полностью остается в распоряжении компании, а доход распределяется на затраты и валовую прибыль, с которой в последствии вичетается налог на прибыль. Только после этого прибыль становится «чистым» потоком денег для компании.

Анекдот от мастера:

В аэропорту таможенник спрашивает у Рабиновича:

— Откуда прибыли?

— Какие прибыли, что вы? Одни убытки...

- Распределение прибыли: на накопление, потребление и налоги.

В финансовой политике предприятия важное место занимает распределение и использование получаемой прибыли как основного источника финансирования инвестиционных потребностей и удовлетворения экономических интересов владельцев (инвесторов).

Распределение прибыли - разделение чистой прибыли предприятия, компании, акционерного общества на части в виде дивидендов акционерам, вознаграждения менеджерам, работникам (тантьем), расходов на социальные нужды, капиталовложений на развитие, резервов.

В процессе распределения чистой прибыли предприятие самостоятельно выбирает способ распределения. Распределение прибыли может производиться путем образования специальных фондов таких как: фонд накопления, фонд потребления, резервный фонд или путем непосредственного расходования чистой прибыли на отдельные цели. В первом случае на предприятии составляются сметы расходования фондов потребления и накопления, как приложение к финансовому плану, а во втором случае распределение прибыли отражается в самом финансовом плане.

Чистая прибыль — часть балансовой прибыли предприятия, остающаяся в его распоряжении после уплаты налогов, сборов, отчислений и других обязательных платежей в бюджет. Чистая прибыль используется для увеличения оборотных средств предприятия, формирования фондов и резервов, и реинвестиций в производство.

Объём чистой прибыли зависит от объёма валовой прибыли и величины налогов; исходя из объёма чистой прибыли, исчисляют дивиденды акционерам предприятия.

Распределение и использование прибыли имеют свои особенности, обусловленные организационно-правовой формой предприятий.

Анекдот от мастера:

- Значит так, Моня, прибыль будем делить 50 на 50.

- Семён Маркович, но я таки хочу 70!

- Ну, хорошо, ты меня уговорил - 70 на 70!

Прибыль, остающаяся в распоряжении предприятия, используется по его усмотрению и может быть направлена на создание:

• Резервного фонда, состав и назначение которого зависит от организационно-правовой формы предприятия. Все предприятия создают резервный фонд оплаты труда для обеспечения выплаты зарплаты и других выплат в случае банкротства, ликвидации предприятия (до 25% годового фонда оплаты труда). Резервный фонд образуется за счет 5% ежегодных отчислений от прибыли, остающейся в распоряжении предприятия.

• Фонда накопления, средства которого направляются на производственное развитие предприятия (финансирование строительства и обновления ОФ, перевооружения, реконструкции, освоения новой техники и технологии) и являются источником увеличения собственного капитала.

• Фонда потребления, который является источником социального развития предприятия, материального стимулирования и социальной защиты коллектива.

Хозяйствующий субъект самостоятельно определяет направление использования чистой прибыли, если иное не предусмотрено уставом.

Так, чистая прибыль акционерного общества распределяется по схеме: Чистая прибыль = Резервный фонд + Фонд накопления + Фонд потребления.

Чистая прибыль товарищества: Чистая прибыль = Резервный фонд + Фонд накопления + Фонд потребления + прибыль, распределяемая между учредителями.

Распределение чистой прибыли предприятия с иностранными инвестициями: Чистая прибыль = Резервный фонд + Фонд накопления + Фонд потребления + прибыль, распределяемая между учредителями.

Прибыль, распределяемая между учредителями = Доходы российского участника (чистый доход российского участника + налог на доход) + доход иностранного участника (чистый доход иностранного участника + налог на доходы).

В акционерных обществах могут быть образованы в добровольном порядке следующие фонды:

1.Фонд акционирования работников – для приобретения у акционеров акций общества для их последующего распределения среди работников предприятия с целью стимулирования и премирования высококвалифицированных специалистов.

2.Дивидендный фонд – для выплаты дивидендов по привилегированным акциям.

Дивидендная политика — политика акционерного общества в области распределения прибыли компании, то есть распределения дивидендов между держателями акций. Дивидендная политика формируется советом директоров. В зависимости от целей компании и текущей/прогнозируемой ситуации, прибыль компании может быть реинвестирована, списана на нераспределенную прибыль или выплачена в виде дивидендов. Термин «дивидендная политика» в принципе связан с распределением прибыли в акционерных обществах. Однако рассматриваемые в данном случае принципы и методы распределения прибыли применимы не только к АО, но и к предприятиям любой организационно- правовой формы. В связи с этим в финансовом менеджменте используется более широкая трактовка термина «дивидендная политика», под которой понимают механизм формирования доли прибыли, выплачиваемой собственнику в соответствии с долей его вклада в общую сумму собственного капитала предприятия. Также дивидендная политика является составной частью общей финансовой политики предприятия, заключающейся в оптимизации пропорции между потребляемой и капитализируемой прибылью с целью максимизации рыночной стоимости предприятия.

Дивиде́нд (лат. dividendum — то, что подлежит разделу) — часть прибыли акционерного общества, или иного хозяйствующего субъекта, распределяемая между акционерами, участниками в соответствии с количеством и видом акций, долей, находящихся в их владении.

Величина и порядок выплаты дивидендов определяются собранием акционеров, участников и уставом акционерного или иного общества.

Дивиденды могут выплачиваться несколько раз в год. Выплачиваемые до конца финансового года дивиденды называются промежуточными или предварительными дивидендами (англ. interim dividend). По завершении финансового года выплачиваются финальные дивиденды (англ. final dividend).

Обычно дивиденды выплачивают в денежном виде. Такие дивиденды называют денежными дивидендами (англ. cash dividend). Помимо этого, дивиденды могут выплачиваться акциями (англ. stock dividend) или другим имуществом акционерного общества.

Знаете ли вы? Корпорация Microsoft впервые в своей истории решила выплатить дивиденды по своим акциям. И случилось это только в 2003 году! Кстати, только 30 компаний из тех, по акциям которых высчитывается индекс Доу-Джонса, не платят дивидендов своим акционерам.

Кроме того, Microsoft провела дробление своих акций в соотношении 2 к 1. Таким образом, Билл Гейтс, которому после процедуры дробления будет принадлежать около 1,2 млрд акций Microsoft, получит дивидендов на сумму около 99,5 млн дол.

Всего же после дробления Microsoft выпустила 10,8 млрд акций, и общая сумма выплат по дивидендам составила 864 млн дол. Для Microsoft это небольшая сумма, ведь по результатам последнего квартала она получила прибыль в размере 2,55 млрд дол. или 47 центов на акцию.

Выплата дивидендов производится по усмотрению совета директоров, располагающих свободой выбора в том, что касается использования полученных предприятием прибылей. В зависимости от текущих потребностей корпорации директора могут принять решение о выплате акционерам всей заработанной прибыли, либо о переводе всей прибыли или ее части в резервы предприятия. Если совет директоров решает не распределять прибыль вообще, у недовольных акционеров не остается иного выхода, кроме как сменить директоров, проголосовав на собрании за тех людей, которые будут выдавать дивиденды. Крайне редко и при весьма необычных обстоятельствах акционерам, не обладающим контрольным пакетом акций, удается добиться решения суда о выплате дивидендов.

Кроме наличных дивидендов следует отметить еще три их формы: дивиденды, выплачиваемые сертификатами, акциями и имуществом. Сертификаты дают акционерам право на получение в определенное время в близком будущем указанной суммы денег; обычно дивиденды в такой форме выплачиваются в тех случаях, когда директора готовы объявить дивиденды, однако стремятся отсрочить их фактическую выплату. Под дивидендами в форме акций корпорации подразумевается передача акционерам дополнительных акций вместо выплаты им наличных денег. Наконец, в редких случаях дивиденды могут выплачиваться имуществом, принадлежащим корпорации.

Фонд накопления – на инвестирование производственного развития.

Средства фондов накопления направляются на производственное развитие организации и иные аналогичные цели, в частности на:

1.финансирование затрат по техническому перевооружению, реконструкции и расширению действующего производства и строительства новых объектов;

2.проведение научно-исследовательских работ, приобретение оборудования, приборов;

3.расходы, связанные с выпуском и распространением акций, облигаций и других ценных бумаг;

4.проведение научно-исследовательских работ, приобретение оборудования, приборов;

5.расходы, связанные с выпуском и распространением акций, облигаций и других ценных бумаг;

6.взносы в создание инвестиционных фондов, совместных предприятий, акционерных обществ и ассоциаций;

7.списание затрат, которые по действующим положениям не включаются в себестоимость продукции (работ, услуг), а производятся непосредственно за счет прибыли, остающейся в распоряжении предприятий;

8.на финансирование природоохранных мероприятий и др.

Если предприятие использует средства для капитальных вложений, то сам фонд накопления не уменьшается, так как происходит преобразование финансовых средств в имущество организации. Если же предприятие использует средства фонда на покрытие убытков отчетного года, на распределение прибыли между учредителями, а также на списание затрат, не включаемых в первоначальную стоимость вводимых в эксплуатацию объектов основных средств, то величина фонда накопления уменьшается.

Фонд потребления используется на социальное развитие и социальные нужды, также за счет него финансируются расходы по эксплуатации объектов социально-бытового назначения, проведение оздоровительных и культурно-массовых мероприятий, оказывается материальная помощь. Отличительная особенность фонда потребления заключается в том, что мероприятия, финансируемые из него, не приводят к образованию нового имущества предприятия, т. е. носят поощрительный, компенсационный характер.

Фонд потребления предназначен для обеспечения социальной защиты персонала: дотаций на питание, приобретение проездных билетов, путевок в санатории, детские учреждения, на жилищное строительство, а также на материальное поощрение работников (единовременные премии, подарки, материальная помощь) и пр.

Собственно, если не считать амортизацию, нераспределенная прибыль является единственным крупным источником финансирования деятельности предприятия. Ее предприятие всегда может направить на свои нужды или создание специальных фондов. Отличительной особенностью на вновь создаваемых предприятиях является сложность в прогнозировании прибыли из-за еще не возникшего спроса на производимые товары и услуги. На уже работающих предприятиях возможны построения прогнозов о величине прибыли в будущем, но только в состава общего прогноза деятельности предприятия и анализа конъюнктуры рынка. Все дело в том, что на размер прибыли будут оказывать многочисленные факторы как внутри предприятия, так и факторы внешней среды и абстрагированный анализ прибыли на предстоящий период может привести к тому, что средств может попросту не хватить даже на поддержание текущей деятельности.

С валовой прибыли также уплачивается налог на прибыль.

Нало́г на при́быль — прямой налог, взимаемый с прибыли организации (предприятия, банка, страховой компании и т. д.). Прибыль для целей данного налога, как правило, определяется как доход от деятельности компании за минусом суммы установленных вычетов и скидок.

К вычетам относятся:

- производственные, коммерческие, транспортные издержки;

- проценты по задолженности;

- расходы на рекламу и представительство;

- расходы на научно-исследовательские работы;

Взимается на основе налоговой декларации по пропорциональным (реже прогрессивным) ставкам.

В Украине ставка налога на прибыль составляет 25 % от валовой прибыли предприятия.

Знаете ли вы? Что налог на прибыль в таких странах составляет:

Вьетнам: налог на прибыль — 28% с возможностью понижения до 14% и полного освобождения;

Китай: налог на прибыль для новых инвестиций — 0% в первые два года и 16,5% в последующие три года;

Россия: налог на прибыль — 24%.

Не платить или законно не платить налоги?

Налоговое законодательство предоставляет налогоплательщику достаточно возможностей для снижения размера налоговых платежей. Выделим основные способы минимизации налогов.

- Снижение базы налогообложения.

- Перенос базы налогообложения.

- Метод замены отношений.

- Метод разделения отношений.

- Метод отсрочки налогового платежа.

- Скрытие базы налогообложения.

Снижение базы налогообложения предусматривает использование определенных схем минимизации налогов. Чем меньше база, тем меньший налог уплачивается. Уменьшение базы налогообложения при осуществлении операций купли-продажи, мены, дарения (например, продажа по заниженной цене не связанным лицам).

С целью налогообложения принимается цена товаров, работ или услуг, определенная сторонами договора. Пока не доказано обратное, предполагается, что эта цена отвечает уровню рыночных цен.

Перенос базы налогообложения предполагает наличие двух и более предприятий, одно из которых имеет по определенным налогам меньшие, чем у других, или нулевые ставки. Между этими предприятиями финансово-хозяйственные отношения организуются таким образом, чтобы база налогообложения уменьшилась у предприятия с большими ставками налогообложения. Вариантами переноса базы налогообложения являются:

• регистрация предприятия в специальных (свободных) экономических зонах;

• регистрация предприятия при участии общественной организации инвалидов;

• регистрация неприбыльной организации;

• регистрация предприятия — налогоплательщика единого налога;

• регистрация предприятия в оффшорной зоне.

Метод замены отношений. Как правило, одна и та же хозяйственная операция (приобретение имущества, получение дохода и др.) может быть выполнена несколькими способами. Действующее законодательство практически не ограничивает субъекта хозяйствования в выборе формы и отдельных условий договора, выборе контрагента и т. п.

Предприниматель имеет право самостоятельно выбирать любой из возможных вариантов, принимая во внимание эффективность операции как с сугубо экономической точки зрения, так и с точки зрения налогообложения. На этом и основывается метод замены отношений: операцию, предполагающую избыточное налогообложение, заменяют на операцию, позволяющую добиться той же или максимально близкой цели и при этом применить льготный порядок налогообложения.

Подчеркнем, что замене подлежат именно правоотношения (весь комплекс прав и обязанностей), а не только формально некоторые вопросы договора (например, только его название). Т.е. замена не должна содержать признаков поддельности или фиктивности. Замене подлежит весь договор, и все фактические действия сторон должны свидетельствовать о его выполнении. Например, замена договора купли-продажи с отсрочкой платежа на договор комиссии.

Метод разделения отношений основывается на методе замены. Только в этом случае заменяется не вся хозяйственная операция, а только ее часть. Метод деления применяется, как правило, тогда, когда полная замена не позволяет достичь результата, близкого к цели первичной операции. Например, разделение договора подряда с физическим лицом на договор подряда на выполнение работ и договор купли-продажи материалов.

При договоренности с физическим лицом о выполнении работ из материалов исполнителя (ремонт техники, строительные работы и т. п.) целесообразно заключать два соглашения — договор купли-продажи материалов и договор подряда на выполнение работ из материалов заказчика. В этом случае базой для вычисления страховых взносов во внебюджетные фонды будет только сумма вознаграждения по договору подряда (фактически только оплата труда исполнителя).

Метод отсрочки налогового платежа. Порядок регулирования различных налогов предусматривает различные сроки их уплаты. Однако срок уплаты большинства налогов тесно связан с моментом возникновения объекта налогообложения (возникновения валового дохода, налоговых обязательств) и календарным периодом (месяц, квартал, год).

Метод отсрочки позволяет перенести момент возникновения объекта налогообложения на последующий календарный период. Например, отсрочка возникновения облагаемого налогом оборота путем перевода средств в последний день отчетного периода.

Еще один способ минимизации налогов — скрытие базы налогообложения — мы не будем рассматривать, поскольку он противоречит как законодательству, так и принципам налогового планирования. [4]

Структура прибыли на примере банка.

Citigroup Inc.— крупнейшая международная корпорация, являющаяся одним из мировых лидеров в сфере финансового обслуживания. Компания образовалась 7 апреля 1998 года в результате слияния Citicorp и Travelers Group. Банк управляет активами общей стоимостью свыше 1,9 триллиона долларов. Citigroup - первичный дилер ценных бумаг казначейства США.

Citigroup делится на 3 главных бизнес структуры: потребительские банковские услуги, управление состояниями и корпоративные и инвестиционные банковские услуги. Последняя структура также включает в себя отдельностоящий вид деятельности: альтернативные инвестиции.

Потребительская структура банка состоит из трёх подразделений: обслуживание кредитных карт, потребительские финансы (кредитование физических лиц) и банковское обслуживание. Обслуживание кредитных карт аккумулирует 40 % прибыли потребительской бизнес структуры. Citigroup- крупнейший эмитент кредитных карт на рынке финансовых услуг. Банк выдает кредитные карты даже в странах, в которых не имеет собственных отделений. Потребительское финансирование (Citifinancial) приносит 20 % прибыли потребительской бизнес структуры (около 10 % прибыли всей компании). Это подразделение использует противоречивую практику кредитования физических лиц с плохой кредитной историей. Из-за высоких процентных ставок по займам критики такой кредитной политики банка называют её «ростовщичеством» или «хищническим кредитованием». Большинство активов данной структуры было получено Citifinancial в результате поглощения Associates First Capital. Citifinancial- крупнейший кредитор физических лиц в мире.

Последнее подразделение потребительской структуры банка — это банковское обслуживание физических лиц. Это подразделение Citigroup представлено на рынке под брендом Citibank. Citibank- третий по размерам банк США, предоставляющий банковские услуги физическим лицам. Банк имеет представительства во многих странах мира. Тем не менее, крупнейшая часть данного подразделения — мексиканский банк Banamex, принадлежащий Citigroup.

В целом потребительская структура приносит около 50 % прибыли компании. Даже если бы эта бизнес структура выделилась в отдельную компанию, то всё равно входила бы в 10 самых прибыльных компаний мира.

Ещё одна из ключевых структур Citigroup- корпоративные и инвестиционные банковские услуги. Эта структура имеет три подразделения: работа с мировыми рынками (финансовыми, товарными и так далее), мировые банковские услуги и мировые транзакции. Эта структура главным образом занимается управлением денежными средствами и предоставлением займов крупным компаниям, фондовой торговлей и инвестиционными банковскими услугами. Инвестиционный банк Citigroup один из крупнейших в мире. Citigroup практически не занимается фондовыми и облигационными спекуляциями, в отличие от большинства других инвестиционных банков.

Управление состояниями- структура Citigroup, состоящая из Citigroup Private Bank и Smith Barney. Данная структура занимается управлением активов состоятельных клиентов, частных организаций и юридических фирм. Smith Barney- вторая крупнейшая в мире компания, предоставляющая брокерские услуги.

Альтернативные инвестиции — это альтернативная инвестиционная платформа, входящая в инвестиционную структуру Citigroup, которая занимается управлением активов пяти видов: частные акции, хедж-фонды, структурированные финансовые продукты, управляемые фьючерсы и недвижимость. В целом данная структура занимается открытием фондов либо частных счетов. Эти фонды не настолько ориентированы на сырьевые товары как большинство традиционных паевых (взаимных) фондов. Структурированные финансовые продукты представляют собой выпускаемые инвестиционным подразделением Citigroup долговые, долевые ценные бумаги и производные финансовых инструментов. Более половины доходов этой структуры приносит венчурная деятельность.

- Процент – доход на денежный капитал. Земельная рента. Прибыль от нематериальных активов.

Притча об альтернативе выбора: работать на кого-то или инвестировать в собственное дело.

Мужчина приходит устраиваться дворником в компанию Microsoft. Менеджер отдела кадров сначала, задает ему несколько вопросов, потом проводит небольшой тест (предлагает подмести часть территории) и наконец обявляет решение:

— Вы приняты, оставьте ваш электронный адрес, чтобы мы могли вам сообщить в какое место и в какой день вам нужно будет в первый раз прийти на работу.

— Но у меня и компьютера-то нет, — растерянно отвечает мужик, — не то что электронного адреса.

— В таком случае мы не можем взять вас на работу, поскольку виртуально вы не существуете.

Мужчина выходит грустный, не зная что делать, когда в кармане осталось всего 10 долларов. Однако тут ему в голову пришла мысль: он заходит на рынок и покупает 10 кг помидоров. Затем он начинает ходить по домам и предлагать товар, и меньше чем за 2 часа ему удается удвоить капитал. После того как он повторил то же самое 3 раза, у него в кармане было уже 160 баксов. И тут он понимает, что с такими доходами вполне можно жить и без работы. Каждое утро он выходит из дома все раньше и возвращается все позднее, каждый день удваивая, а то и утраивая капитал. Через какое-то время он покупает машину, затем грузовик, а еще через некоторое время открывает фирму по доставке товаров населению. Спустя 5 лет он уже является владельцем крупной сети супермаркетов. И тут, задумавшись о будущем, он вдруг решил застраховать свою жизнь и жизнь всей своей семьи.

После переговоров со страховым агентом тот просит его оставить электронный адрес, на который можно было бы отправить наиболее выгодное предложение, на что коммерсант, как и несколько лет назад, отвечает, что у него нет ни электронного адреса, ни даже компьютера.

— Это удивительно, — недоумевает страховой агент, — у вас такой крупный бизнес и нет электронного адреса! Вы только представьте себе, кем бы вы стали, если бы у вас был компьютер!

Поразмыслив, коммерсант отвечает:

— Я бы стал дворником компании Microsoft.

Денежный капитал (денежная форма капитала) — деньги, предназначенные для приобретения физического капитала или инвестирования в депозит, ценные бумаги, бизнес. Нужно обратить внимание, что непосредственное владение этими деньгами не приносит дохода, то есть они не становятся капиталом автоматически. Таким капиталом деньги становятся только тогда, когда начинают «работать» на депозитном счёте или в бизнесе.

Под стоимостью капитала понимается доход, который должны принести инвестиции для того, чтобы они себя оправдали с точки зрения инвестора. Стоимость капитала выражается в виде процентной ставки (или доли единицы) от суммы капитала, вложенного в какой-либо бизнес, которую следует заплатить инвестору в течение года за использование его капитала. Инвестором может быть кредитор, собственник (акционер) предприятия или само предприятие. В последнем случае предприятие инвестирует собственный капитал, который образовался за период, предшествующий новым капитальным вложениям и следовательно принадлежит собственникам предприятия. В любом случае за использование капитала надо платить и мерой этого платежа выступает стоимость капитала.

Обычно считается, что стоимость капитала — это альтернативная стоимость, иначе говоря доход, который ожидают получить инвесторы от альтернативных возможностей вложения капитала при неизменной величине риска. В самом деле, если компания хочет получить средства, то она должна обеспечить доход на них как минимум равный величине дохода, которую могут принести инвесторам альтернативные возможности вложения капитала.

Основная область применения стоимости капитала — оценка экономической эффективности инвестиций. Ставка дисконта, которая используется в методах оценки эффективности инвестиций, т.е. с помощью которой все денежные потоки, появляющиеся в процессе инвестиционного проекта приводятся к настоящему моменту времени, — это и есть стоимость капитала, который вкладывается в предприятие.

Почему именно стоимость капитала служит ставкой дисконтирования? Ставка дисконта — это процентная ставка отдачи, которую предприятие предполагает получить на заработанные в процессе реализации проекта деньги. Поскольку проект разворачивается в течение нескольких будущих лет, предприятие не имеет твердой уверенности в том, что оно найдет эффективный способ вложения заработанных денег. Но оно может вложить эти деньги в свой собственный бизнес и получить отдачу, как минимум равную стоимости капитала. Таким образом, стоимость капитала предприятия — это минимальная норма прибыльности при вложении заработанных в ходе реализации проекта денег.

На стоимость капитала оказывают влияние следующие факторы:

• уровень доходности других инвестиций,

• уровень риска данного капитального вложения,

• источники финансирования.

Рассмотрим каждый из факторов в отдельности. Поскольку стоимость капитала — это альтернативная стоимость, то есть доход, который ожидают получить инвесторы от альтернативных возможностей вложения капитала при неизменной величине риска, стоимость данного капитального вложения зависит от текущего уровня процентных ставок на рынке ценных бумаг (облигаций и акций). Если предприятие предлагает вложить инвесторам капитал в более рискованное дело, то им должен быть обеспечен более высокий уровень доходности. Чем больше величина риска, присутствующая в активах компании, тем больше должен быть доход по ним для того, чтобы привлечь инвестора. Это золотое правило инвестирования.

В настоящее время наблюдается возрастание, хотя и очень незначительное, интересов иностранных инвесторов в предприятия стран бывшего Советского Союза. Понятно, что такие капитальные вложения для иностранного инвестора являются очень рискованными (по крайней мере по сравнению с вложениями в предприятия западных стран). По этой причине, следуя золотому правилу инвестирования стоимость зарубежных капитальных вложений весьма велика — от 20 до 30 процентов. В то же время стоимость подобных капитальных вложений в предприятия собственных стран не превышает 20%.

Кроме этих факторов, на стоимость капитала оказывает влияние то, какие источники финансирования имеются у предприятия. Процентные платежи по заемным источникам рассматриваются как валовые издержки (то есть входят в себестоимость) и потому делает долговые источники финансирования более выгодными для предприятия. Но в то же время использование заемных источников более рискованно для предприятий, так как процентные платежи и погашения основной части долга необходимо производить вне зависимости от результатов реализации инвестиционного проекта. Стремясь снизить риск, предприятие увеличивает долю собственных привлеченных средств (производит дополнительную эмиссию акций). При этом, стимулируя инвестора производить вложения в собственность, оно вынуждено обещать более высокую отдачу при прямом вложении капитала в собственность. Инвестор также сознает, что вложение в собственность предприятия более рискованный вид инвестиций по сравнению с кредитной инвестицией, и поэтому ожидает и требует более высокую отдачу.

То есть, если инвестор не хочет рисковать своими деньгами, но хочет чтобы они работали, то ему лучше вкладывать в депозит и получать проценты по нему, выплаты по которому гарантируются Фондом гарантирования вкладов. Но если инвестор готов рисковать, то он может вкладывать в ценные бумаги с высокой доходностью, или в высокодоходный бизнес, от которого будет также получать доход в виде денежного процента от такого инвестирования.

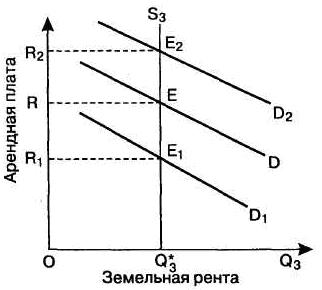

Земля, её недра, леса, животный мир и другие ресурсы составляют основу жизни и деятельности людей.

Человек всегда использовал природные ресурсы для удовлетворения своих потребностей. Наличие и разнообразие природных ресурсов во многом определяет возможности государства и помогает ему завоевать достойное место среди других стран мира. В силу этого наряду с трудом, капиталом, наукой, предпринимательской способностью природные ресурсы являются одним из важнейших экономических ресурсов.