|

Гипермаркет знаний>>Экономика>>Экономика 10 класс>>В каких случаях фирме целесообразно инвестировать

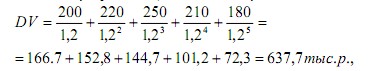

Предположим, что грузовой автомобиль, покупаемый фирмой, будет служить 5 лет. Ежегодно фирма будет получать, благодаря его эксплуатации, определенную чистую годовую прибыль (за вычетом текущих издержек), размеры которой известны. Так, например, в первом году она составит 200 тыс. р., во втором — 220 тыс. р., в третьем — 250 тыс. р., в четвертом — 210 тыс. р., и в пятом — 180 тыс. р. После окончания срока службы автомобиль придет в полную негодность и будет отправлен на свалку. Легко определить, что фирма получит совокупную прибыль (будущий поток доходов), равную 1060 тыс. р. На первый взгляд, может создаться представление, что максимальная цена автомобиля (цена спроса) должна составлять 1060 тыс. р. Фирме целесообразно инвестировать средства в его покупку, если цена не будет превышать этой суммы. Но следует принять во внимание, что инвестиции фирма осуществляет в настоящем периоде, а прибыль будет получать в будущем периоде, на протяжении пяти лет. Можно ли «прямым счетом», как это мы только что делали, соизмерять осуществляемые сегодня инвестиции с потоком доходов, который будет иметь место в будущем периоде? Нельзя. Дело в том, что рубль, который мы расходуем сегодня, не равен рублю, который будет получен в будущем периоде. Если вы сегодня обладаете некоторой суммой денег, то можете положить ее на банковский счет и получить через гол возросшую сумму. Первоначальная сумма возрастет на величину процента. Так, при годовой норме процента 10% сумма, равная 100 р., превратится в 110 р., т.е. сегодняшний рубль через год будет стоить 1,1 р. Соответственно, 1,1 р., которые предстоит получить через год, сегодня стоят 1 р. Подобным образом можно определить, сколько стоит сегодня 1 р., который мы получим через год. Для этого разделим эту сумму на годовую ставку процента. В результате этого установим, что сегодняшняя цена рубля, получаемого через гол, равна 90,9 копеек

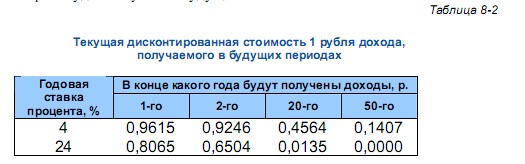

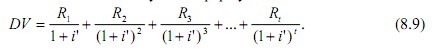

Получаемые доходы капитализируются. Это означает, что абсолютные суммы процентов в конце каждого года прибавляются к первоначальной капитальной цене блага, которая ежегодно вновь возрастает на величину процента. Так, 1 рубль, капитализированный сегодня при ставке процента 10%, будет через два года стоить 1,21 р. ( = 1 х 1,1 х 1,1 = 1 х 1,12). Через три года он будет стоить 1,33р. ( = 1 х 1,13), через четыре года — 1,46 р. ( = 1 х 1,14) и т.д. Следовательно, производя обратные действия, можно осуществить процесс дисконтирования, используя коэффициент дисконтирования.

Коэффициент дисконтирования равен

В каком же случае имеет смысл инвестировать средства в приобретение капитальных благ? Чтобы ответить на этот вопрос, следует исчислить чистую дисконтированную ценность будущего потока (NDV)1 т. е. вычесть из величины DV сумму инвестиций (i)2 (для упрощения примем, что все инвестиции осуществляются единовременно): Теперь вернемся к нашему примеру с приобретением фирмой грузового автомобиля. Исчислим DV при условии, что ставка процента составляет 20%:

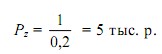

Земля, в отличие от элементов физического капитала, имеет бесконечный срок службы. Она приносит своему владельцу бессрочную ренту. Предположим, что вы решили продать участок земли, приносящий вам ежегодную земельную ренту в размере r р. В каком случае вы будете получать бессрочно ежегодный доход в размере r р. и после продажи земельного участка? Очевидно, что лишь в том случае, если полученную от продажи земли сумму (равную цене земли) поместите в банк, который будет выплачивать доход в виде процента, величина которого, по крайней мере, не уступает по величине ренте. Следовательно, минимальная цена продаваемого участка земли (Р2) находится в прямой зависимости от ставки процента:

Иванов С.И., Шереметова В.В., Скляр М.А. и др./Под ред. Иванова С.И. Экономика (профильный уровень), 10-11 класс, Вита-Пресс

Содержание урока

Если у вас есть исправления или предложения к данному уроку, напишите нам. Если вы хотите увидеть другие корректировки и пожелания к урокам, смотрите здесь - Образовательный форум.

|

Авторські права | Privacy Policy |FAQ | Партнери | Контакти | Кейс-уроки

© Автор системы образования 7W и Гипермаркета Знаний - Владимир Спиваковский

При использовании материалов ресурса

ссылка на edufuture.biz обязательна (для интернет ресурсов -

гиперссылка).

edufuture.biz 2008-© Все права защищены.

Сайт edufuture.biz является порталом, в котором не предусмотрены темы политики, наркомании, алкоголизма, курения и других "взрослых" тем.

Ждем Ваши замечания и предложения на email:

По вопросам рекламы и спонсорства пишите на email: